倪正东: 未来5年中概股将消失 人民币美元基金局势大逆转 中国股权投资正全速进入第三阶段

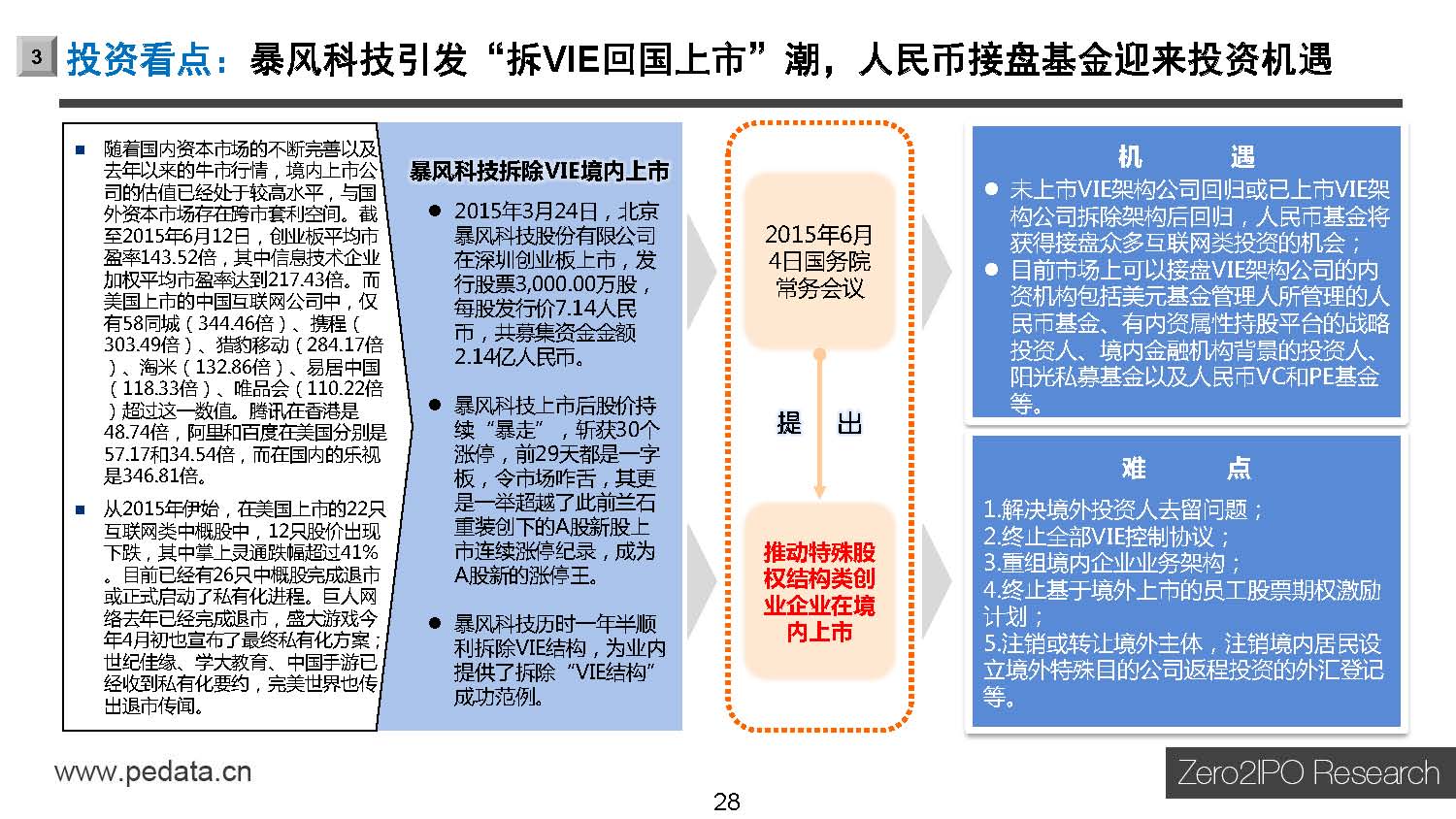

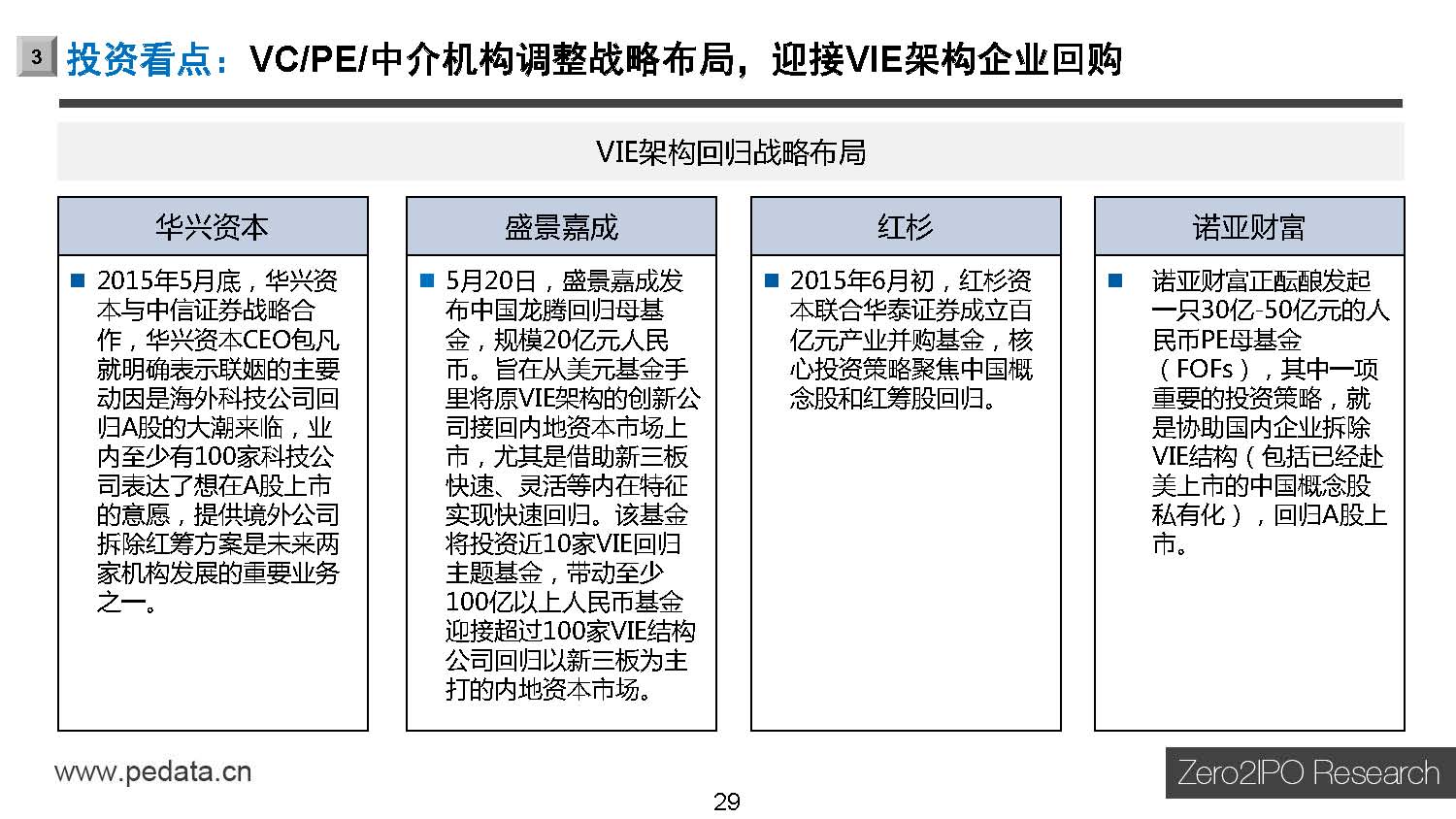

中概股回归的速度有多快?“拆VIE的事情每天都在发生,下午CEO说还在考虑,晚上就宣布私有化了。” 2015年6月18日由清科集团主办的LP界最高盛会,国内首个全封闭式有限合伙人高端论坛——第九届中国有限合伙人峰会暨财富管理峰会上,清科集团董事长倪正东给出了这般形象的描述。

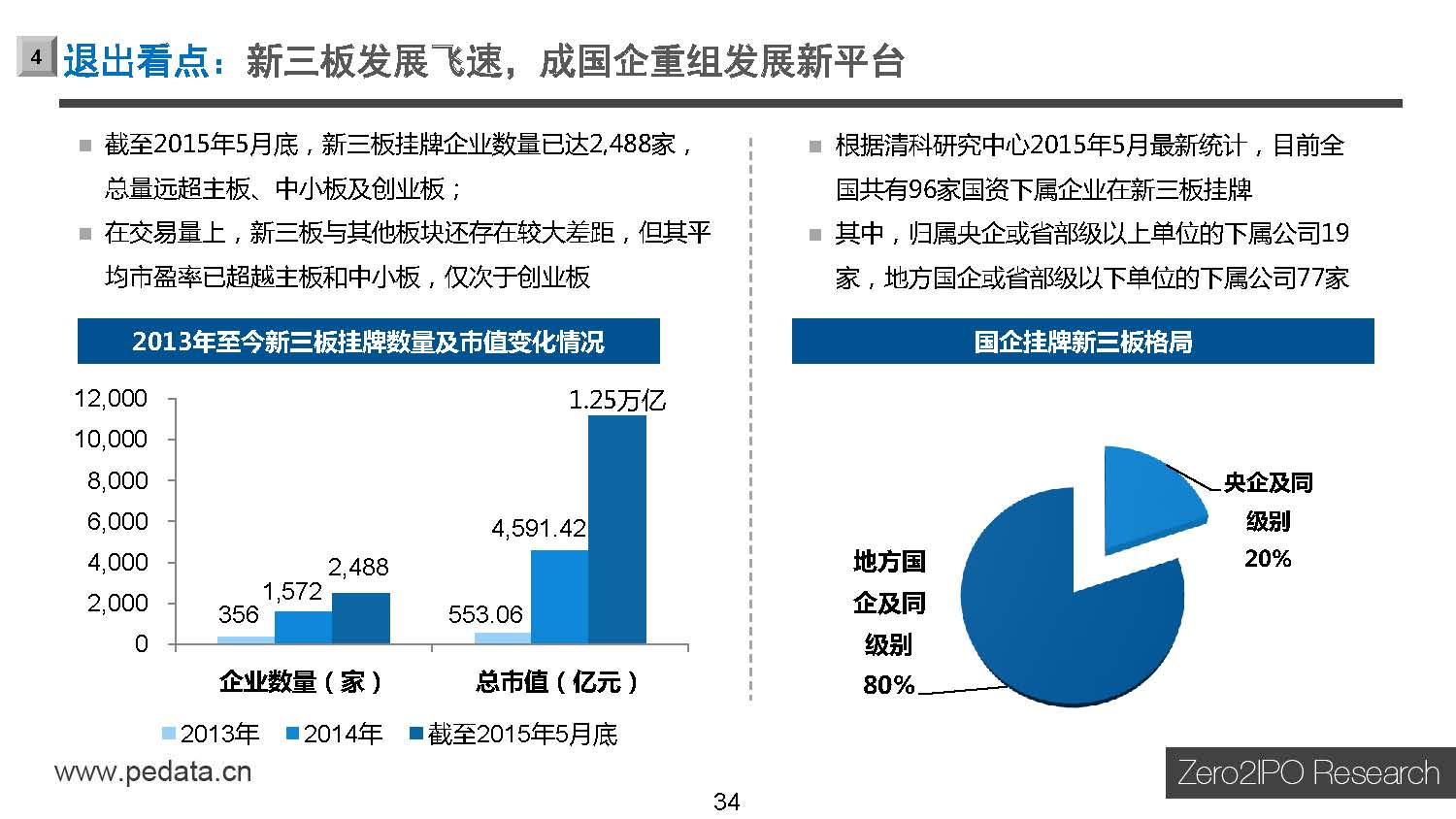

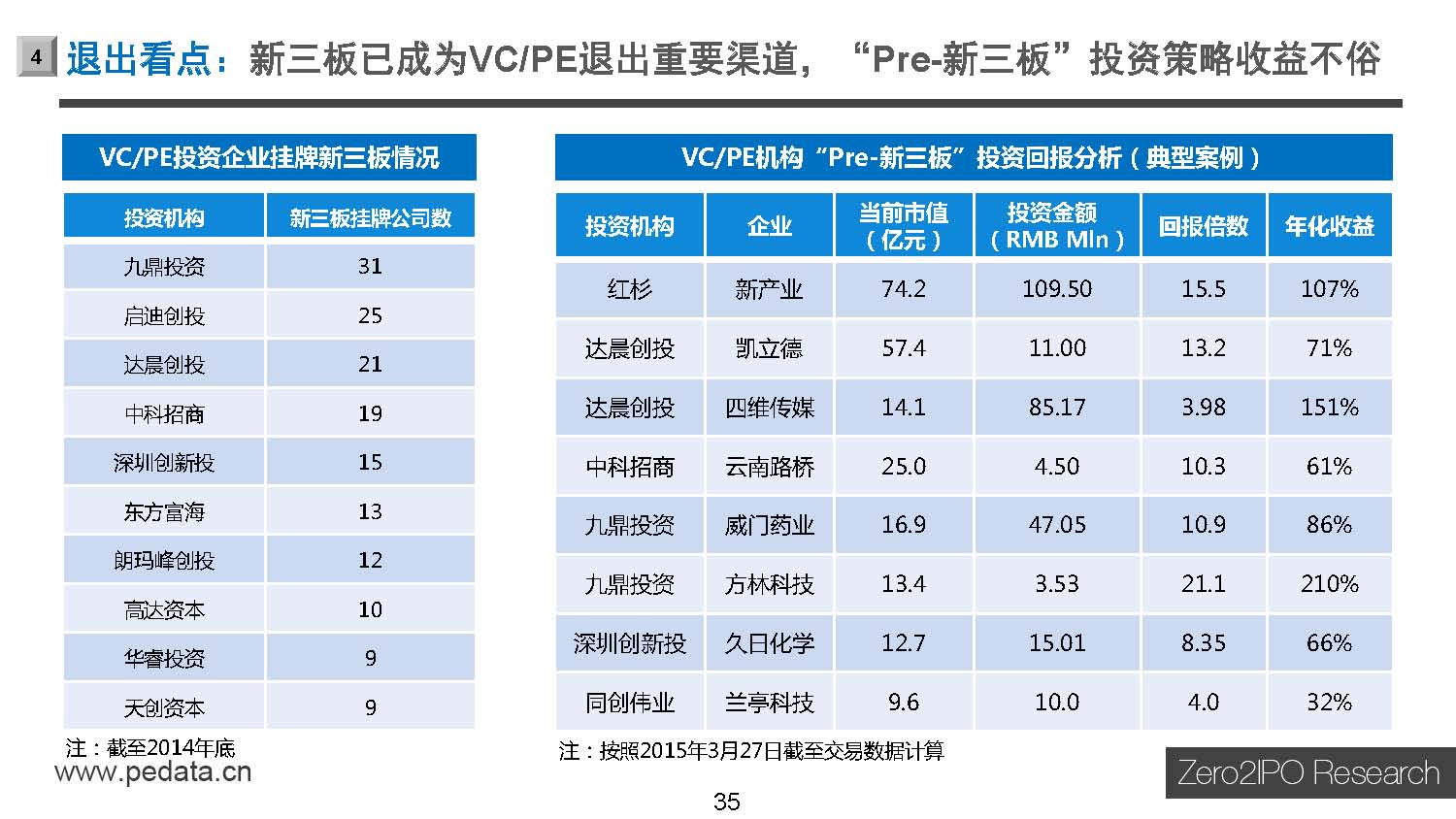

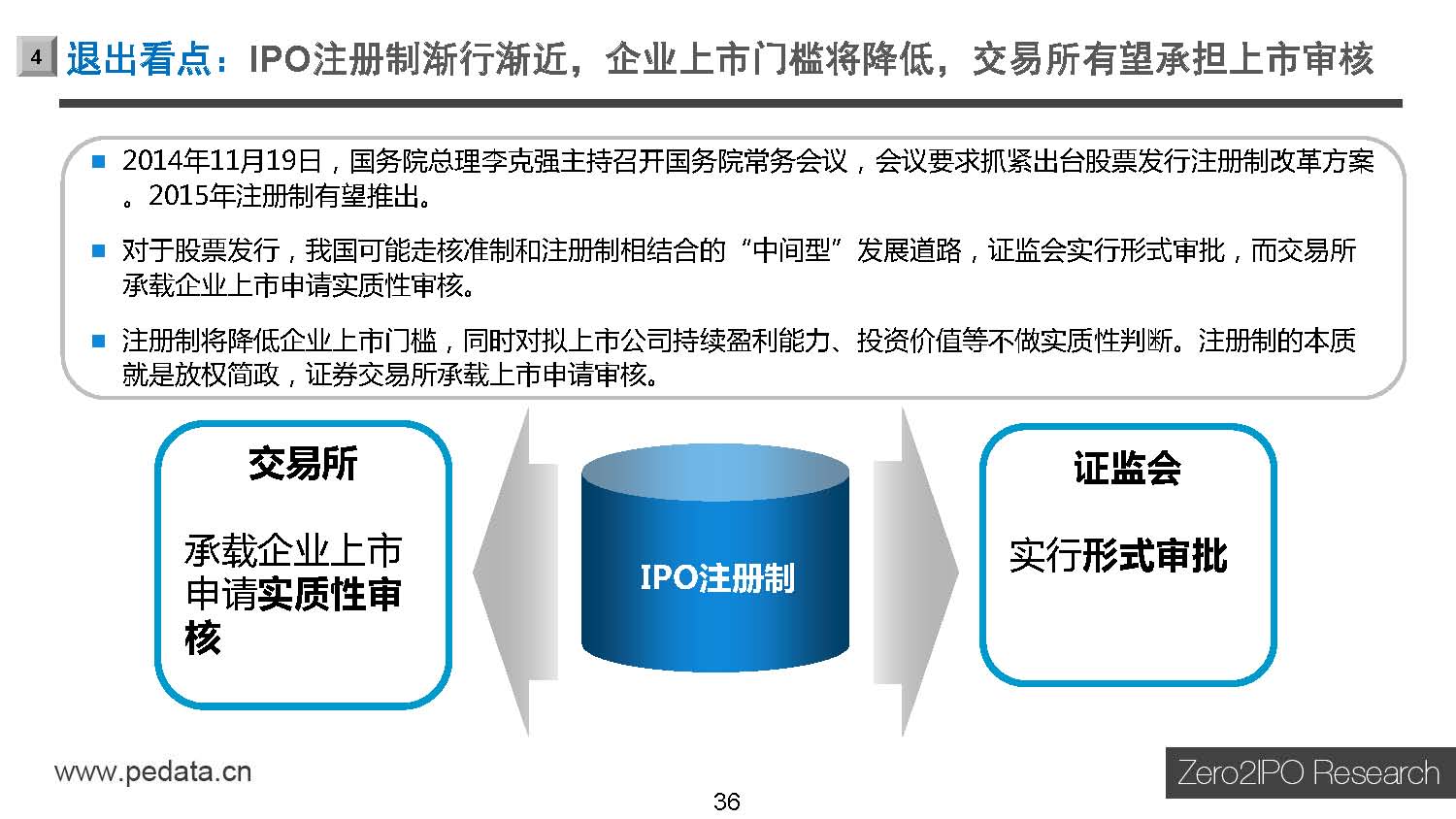

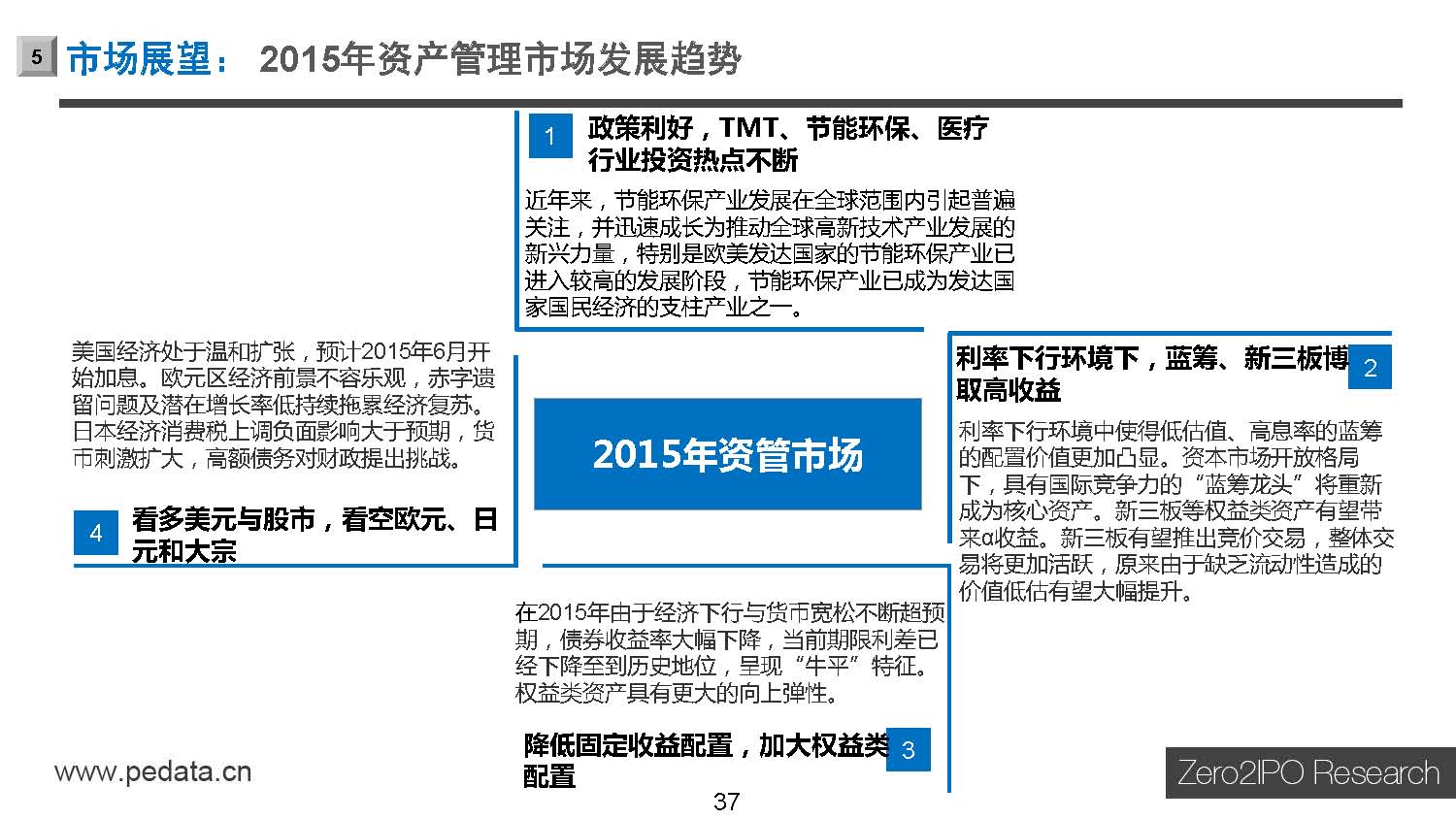

在新三板以及A股市场的火爆之下,当前,人民币基金无论是投资还是退出都进入了前所未有的盛大局面。从清科集团所发布的数据中可以明显看到,人民币基金募集数量和金额正在超越美元基金,成为市场的重要力量。

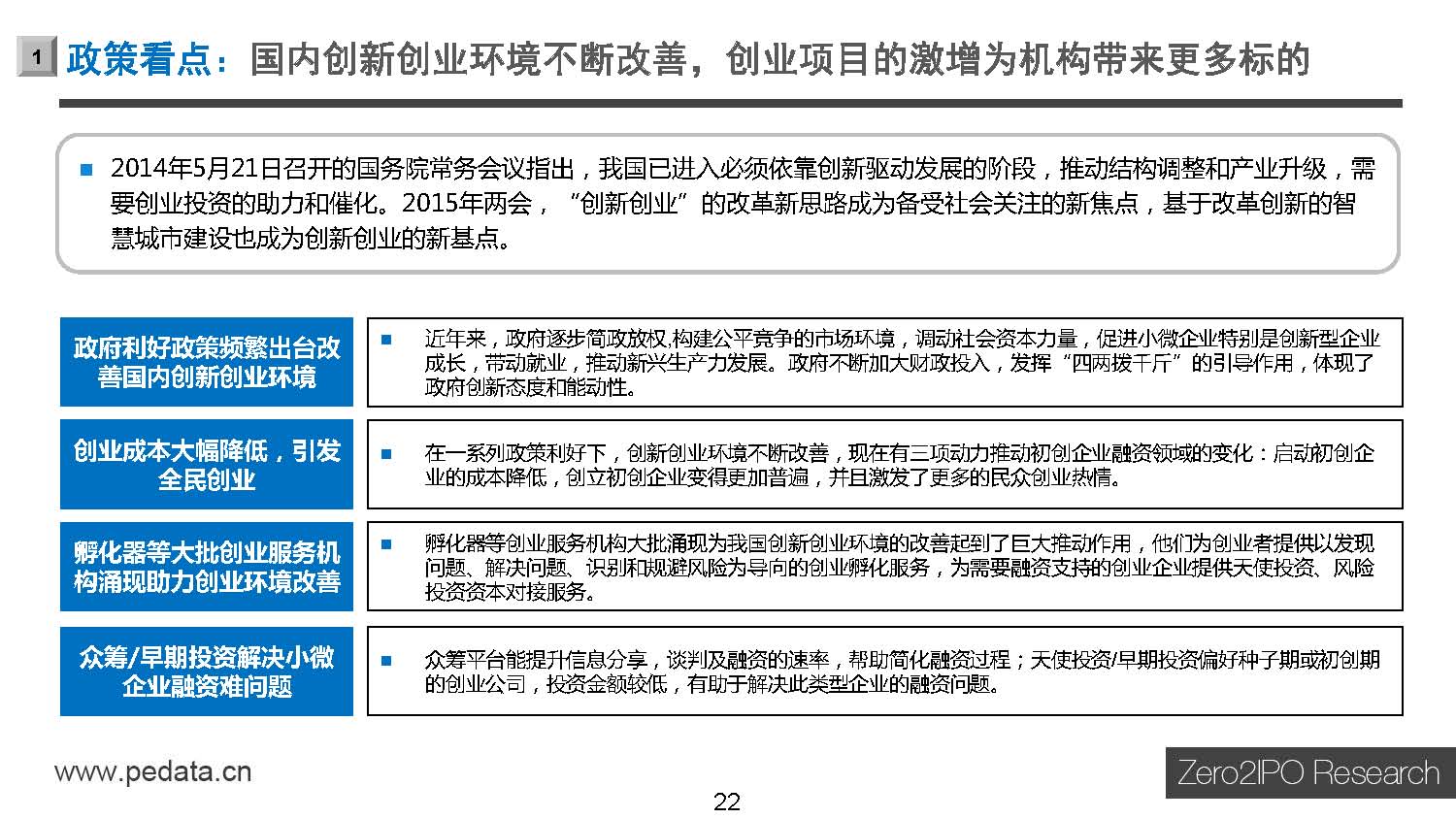

倪正东将2000年到2015年中国的私募股权投资市场划分为三大阶段:

第一阶段,2000年到2009年,美元基金引导的时代;

第二阶段:2009年到2014年是美元基金和人民币基金并驾齐驱的阶段;

第三阶段:2015年之后,人民币基金为主导的时代。

倪正东表示,过去十五年,VC、PE募资和退出都在国外,阿里巴巴的上市将这种“两头在外”模式推向了最高点。2015年开始,未来的五年、十年将是“两头在内”的时代,互联网的未来在国内资本市场,五年之后可能就没有中概股,阿里巴巴回归也是大势所趋。

以下为倪正东演讲全文:

今天我跟大家分享一下清科研究中心的一些最新数据,以及本人的最新解读,相信会对大家有所启发。在此之前,花半分钟时间介绍一下清科的变化。首先,清科现在分为两大块,一块是信息、数据研究中心、媒体,另外一块是资产管理,母基金、天使投资、创投,以及二级市场的投资。

今天也希望大家关注特别我们四个互联网平台:1、投资界,私募股权投资的垂直门户网站;2是私募通,中国PE、VC最大的大数据平台;3、股权易,让股权交易更容易,目前,VCPE投资了三万多家公司,其中成功上市的仅一千多家,退出共约五千家,大量投资项目是没有退出的,如果大家想退出,可以在股权易上实现股权转让再融资,这是我们推出的新平台,现在有很强的技术支持。4、我们新产品财富街,“PE street”。中国每天VC、PE市场大约是四千亿到五千亿,以前哪怕是最权威的基金,也面临募资的挑战,财富街可以帮大家募资,我们的LP和别人不一样,都是上市公司,财富街负责人是杨敏,一会儿会向大家介绍。

人民币美元基金格局逆转

我们也在变化,为什么变化?因为市场在变化。2000年的时候,中国经济还处于高速发展期,而今市场在不断变化,今天的市场环境被称为新常态,我们在新常态下股权投资怎样发展,我想不管怎么样,新常态下股权投资才是推动经济发展的重要力量。

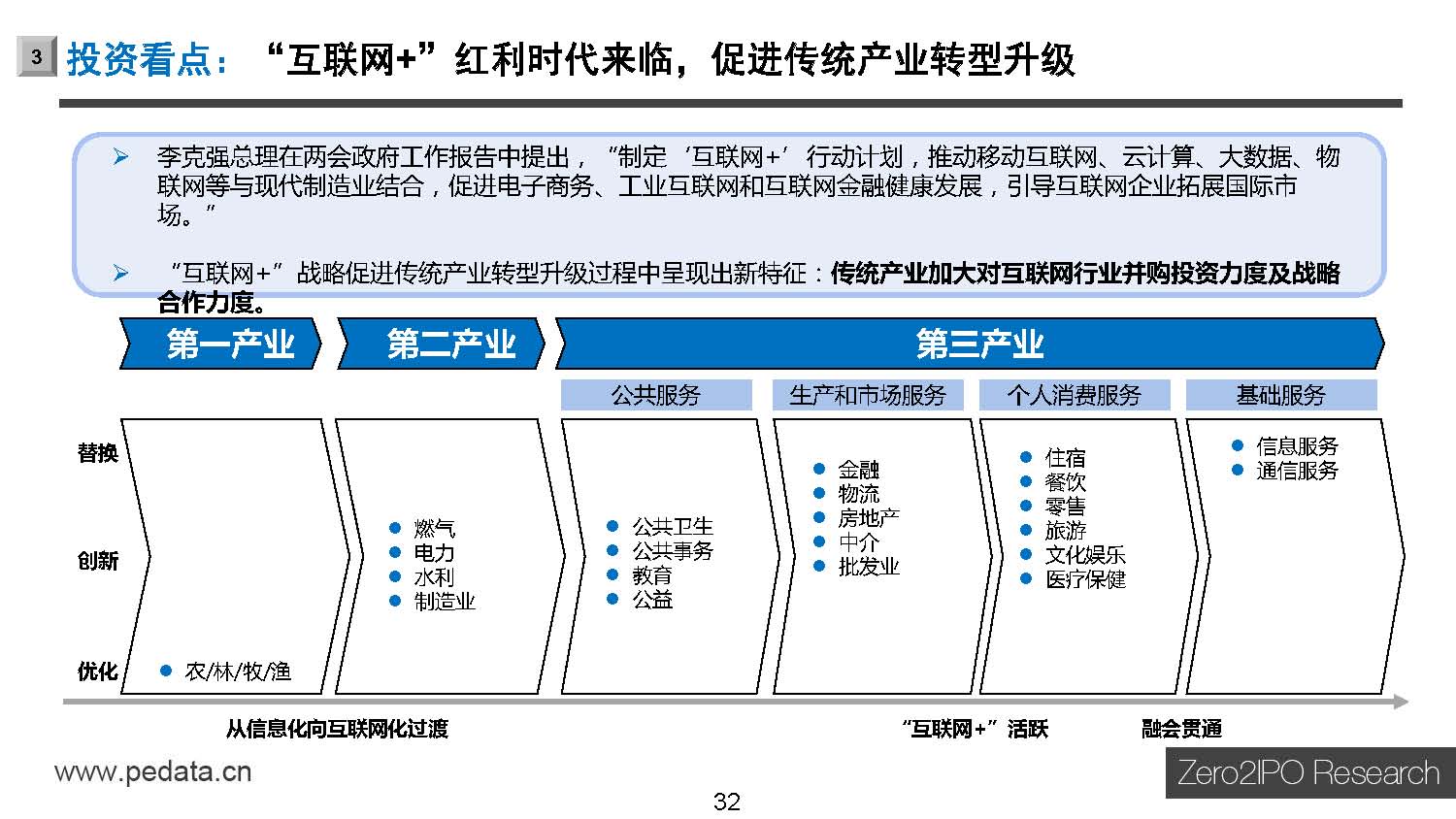

另外,新旧资本交替也带来了资本推动新经济的增长,包括市场的改革,自上而下,从克强总理引领创新浪潮到消费模式的变迁,以及资本市场的改革、创新,都是一夜之间发生的事情。春节之后,新三板突然一下子特别火热。进入第二季度之后,互联网回归,拆VIE的事情每天都在发生,今天还在和CEO吃饭,明天就私有化了,下午CEO说还在考虑,晚上就宣布私有化了。

自从IDG进入中国开始,我们已经走过了二十三个年头,2000年整个私募股权投资市场大约四百个亿,现在是四万亿,任何行业都没有我们发展得快,我们现在确实是财大气粗的行业。目前,活跃的机构超过八千家,就像小小的清科,人民币基金加上美元基金10几支,如果像君联资本这样更多了。很多基金管理上百亿美元,以前都是几千万人民币或者几千万美元。

清科研究中心的数据显示,2015年行业还是保持高速发展,2015年第一季度,募资同比增长67.6%,投资案例增长195.5%,退出同比增长20%。据说某S开头的基金募100亿基金,很快就搞定,据说M开头的某机构募30亿基金,只是打招呼阶段。在我们这个行业,还是气势如虹,大家都像打了鸡血。

当前,人民币基金大受追捧,人民币基金募集数量和金额正在超越美元基金,成为市场的重要力量。美元投资基金方面很好,但募资方面人民币基金远远超过了美元基金。以前都是美元基金到清科集团拜访,最近几年都是人民币基金到清科拜访,格局还是有很多变化。当然退出还是有待改善,我相信最终新三板的活跃会带来退出的量变。

中国股权投资LP市场资产规模扩大明显

接下来说说财富管理的现状。股权投资本身是最赚钱的商业模式,吸引的资金最大,但投资周期最长,有人说“倪总,你的基金很好,但是能不能今年就有回报”,股权投资主要是长期投资,所以需要LP们有耐心。

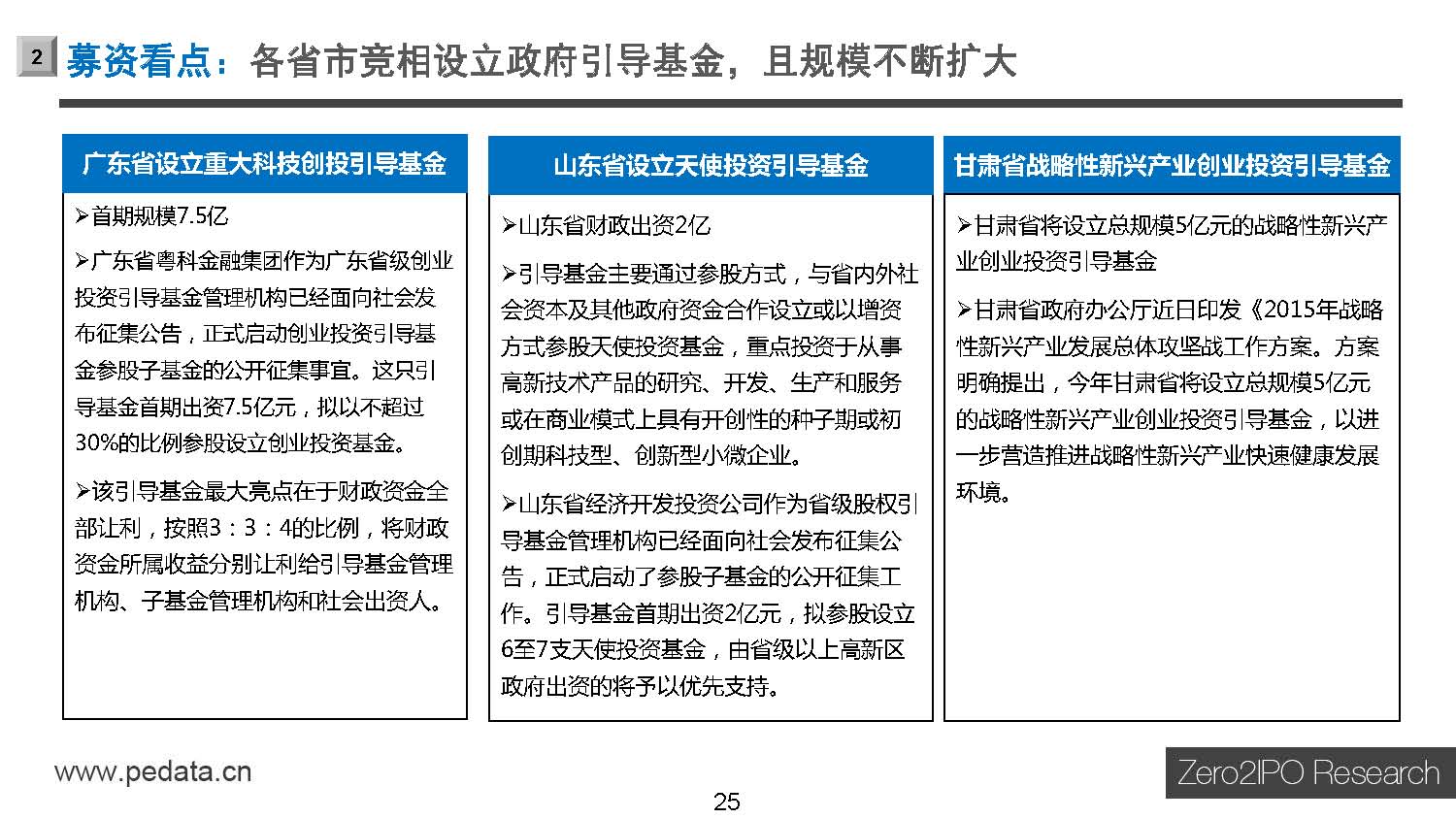

现在政府引导基金越来越多。社保基金最近回报非常好,尤其是暴风科技上市之后,整支人民币基金一下子赚了三四十亿,其中社保基金占百分之二三十,也赚了好几个亿。虽然社保基金这两年有停滞,但随着他们的基金纷纷有回报,正在回归这个市场,值得期待。

最近,国家监管部门对保险机构的股权投资正在逐步放开,因而险资对PE、VC以及母基金都在关注。以前感觉保险基金离我们很远,据说昨天晚上某一个保险机构的LP协会晚上唱歌比赛,朋友圈上传的照片非常活跃,和其他的机构打成一片,所以我觉得保险机构和我们这个行业的合作程度越来越高。

上市公司就不用说了,最近很多基金,LP清一色全是上市公司,尤其是最近两个月,上市公司宣布和创投机构合作的事例很多,和清科相关就有好几家上市公司,哪怕投了500万,也发公告,说和清科参与股票基金,股票就上涨上涨。所以上市公司参与PE、VC的程度史无前例的增长,上市公司离我们越来越近,这是让我们兴奋的事情。当然,其他还有各个方面,我觉得这四个方面是我们重点值得关注的资金进入。

在清科私募通上,收录的LP达到14000多家,披露可投资的总额达到8000多亿美元,我现在担心的事情,国外资金曾经去圈不同的猪,圈不同的城市、不同的国家,我们泱泱大国,现在好像不再需要他们的钱了,这些多国家的这么多钱怎么投到中国市场,确实值得我们思考和关注。

中国PE市场LP类别很多,上市公司是最重大的资源来源,特别是对中小机构来说,上市公司是最大的、最重要的资金来源。据招商银行和贝恩公司发布的私人财富报告,中国高净值人群已经超过了100万,为VC行业、天使投资行业提供了重要的资金来源,现在的上市公司,比如说阿里的这些员工,手持资本几十亿、几亿元、几千万元,所以,现在很多管理者不出门就已经把资金募完了。

当然,机构投资者资产规模扩大明显,可配置PE资产提升,这也是资金源源不断的原因。这里提一个大学的基金,2013年我为500所高校募资,数字达到了158亿,158亿人民币虽然完全无法和哈佛、耶鲁任何一所学校的基金相比,但我觉得这将成为一个趋势,有钱的大学校友应该给母校的捐款,设立创投基金,就像美国的斯坦福大学、哈佛大学一样,参与我们的大众创业,万众创新。

当前,保险机构总资产超10万亿,约一万亿资金可投到PE行业,钱还是很多的,希望保险机构在创投、PE行业能下重资,值得期待,不要只是围绕那几个大的机构,能够再多关注一些GP,其实很多GP管理规模不是那么大,但回报非常稳健、可观,值得你们多关注。

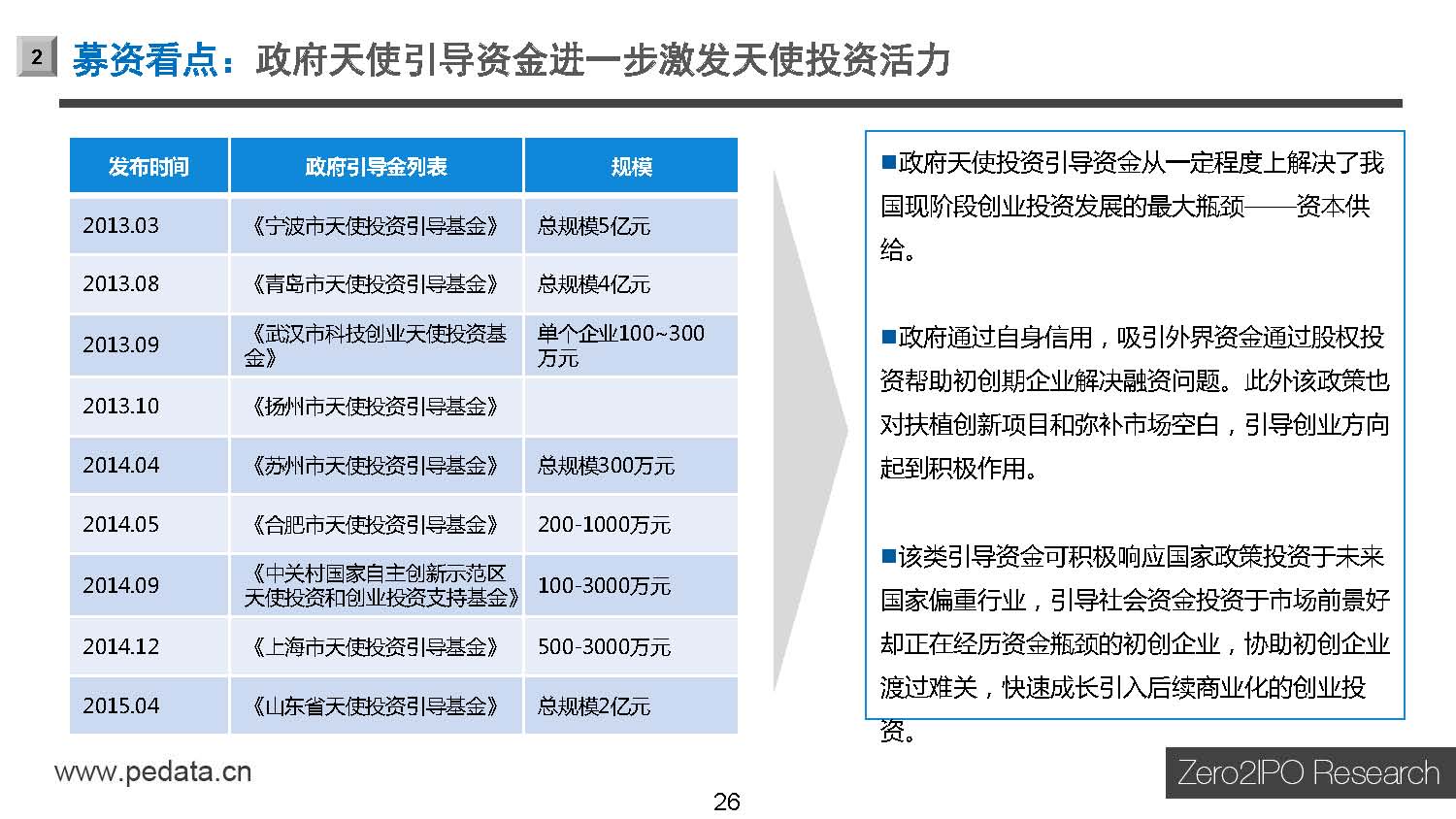

政府引导基金也是爆发增长,2006年才六支,2014年达到了41支,管理资本量达到了130亿人民币,像浙江省杭州市的引导基金也投了很多引导基金,他们对创投的支持和发展功不可没,他们拿地方的钱在支持着创投和PE行业的发展。

刚才说了上市公司也成为PE的重点来源,这个领域值得GP们关注,二级市场火爆,上市公司的市值越来越大,既然有这么好的事,就多投一些钱到PE基金、创投基金吧!

2015年中国股权投资行业正在进入全新的阶段

第一, 从2000年至今,PEVC行业的发展分为三个阶段。

第一阶段,2000年到2009年,美元基金引导的时代;

第二阶段:2009年到2014年是美元基金和人民币基金并驾齐驱的阶段;

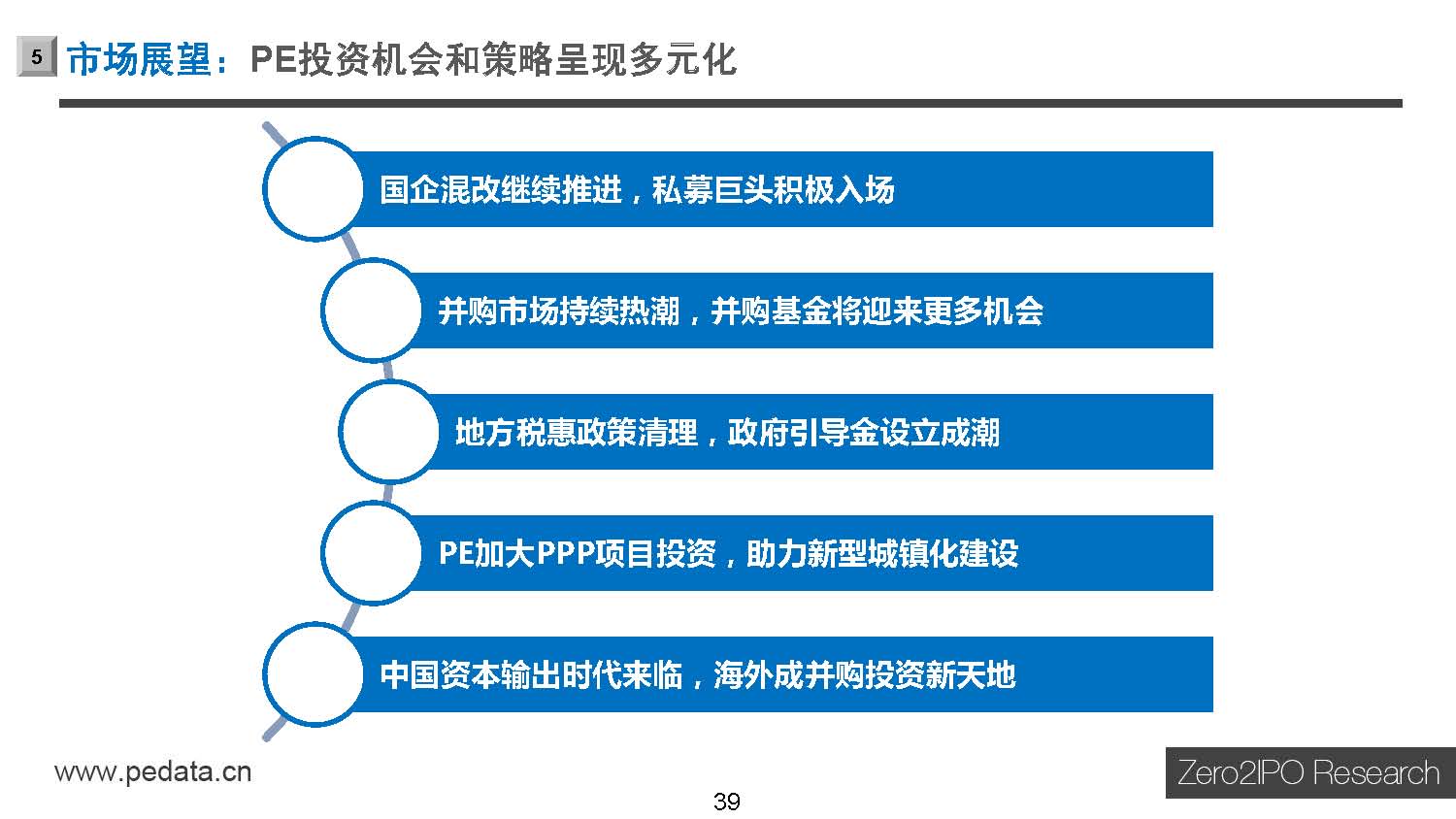

第三阶段:2015年之后,估计很多美元基金的管理者会变成人民币基金的主要管理者,他们管的人民币资金的资产,将会逐渐超越他们管的美元资产,所以我们进入了人民币基金主导的时代,逐渐进入人民币基金主导的时代。

第四阶段:未来还有一个时代在等着我们,那就是美元与人民币基金的统一,就是美元和人民币自由兑换的时候,人民币和美元统一的时代,这是我们的终极目标。

第二, 过去十五年,VC和PE的发展两头在外,募资和退出在外,随着阿里巴巴的上市,宣布了PC互联网最高点的结束,阿里巴巴的上市是两头在外的高潮,2015年开始,未来的五年、十年是两头在内的时代,募资和退出都在中国市场。

第三, 互联网的未来在国内的资本市场,五年之后可能就没有中概股,这个速度比我们想象得快,最后留在美国的就是巨头,其他都回来了。昨天360宣布私有化,我估计过几天58也会宣布私有化,如果阿里巴巴宣布私有化,那就和美帝国主义拜拜,这是大势所趋。

第四, 我们是VC2.0时代,我们是天使投资的2.0时代,我们是PE的2.0时代,我们是LP的2.0时代,我们要尊敬那些十五年前开创这些产业VC、PE的大佬们,我们很尊敬他们,他们是开创者。

但未来的五年、十年的市场,PE2.0、VC2.0、天使投资2.0将占领市场,因为二代们正冲在前线,LP们不仅要关注大佬,更要关注真正的实权派、实力派,我们不能总是寄托毛主席,要想想习大大,这个时代是正在不断更新,就像美国的红杉一样,当年的创始人哪怕红杉的迈克?莫里茨也有退休的时候,美元基金投资人一旦到了70岁就退休了,而基金还在持续,这也是我特别强调的,LP们也要重点关注新生一代。

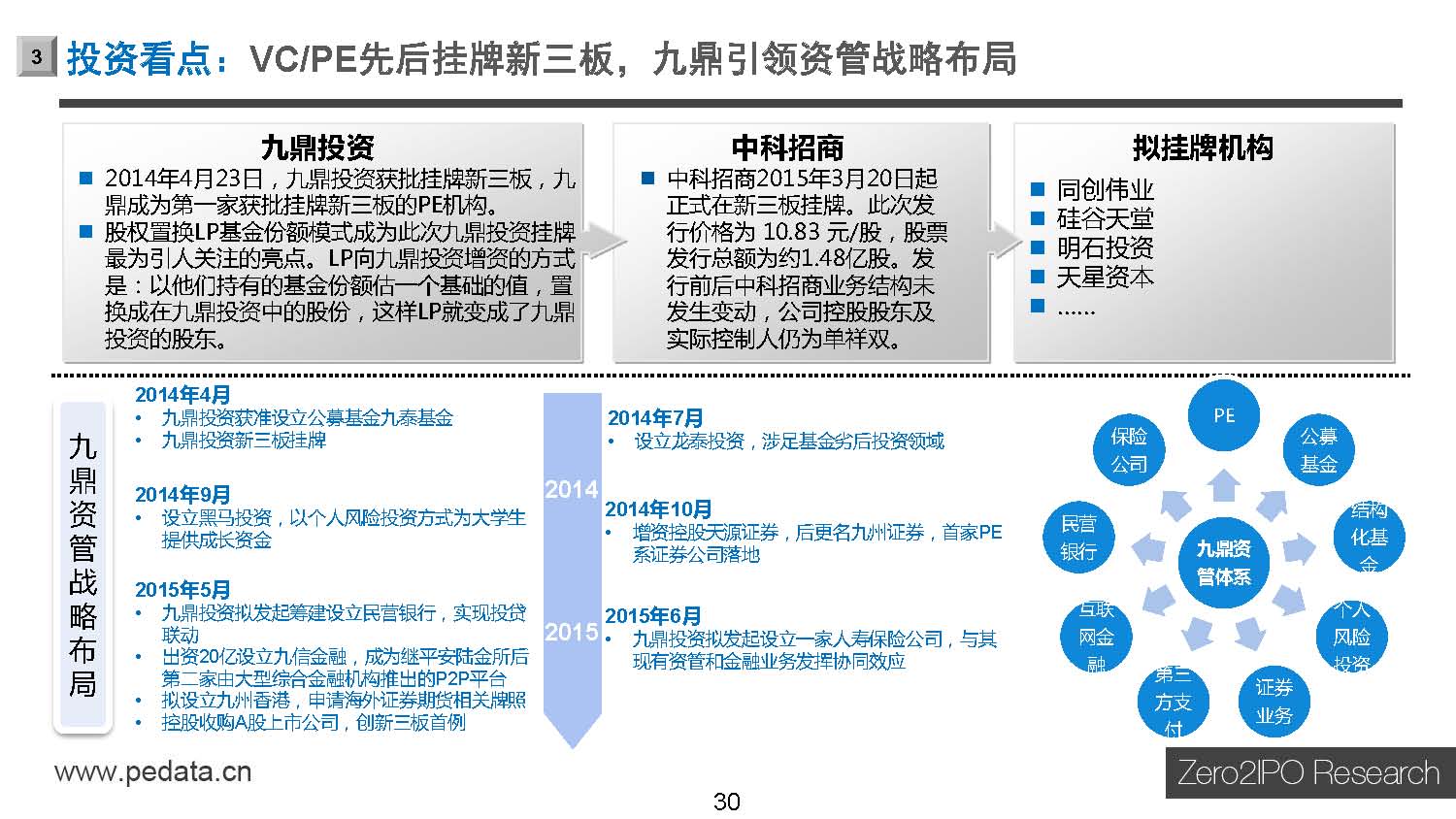

第五,2015年九鼎开创先河的VC、PE的上市潮正在进行中,我个人感觉,未来一年、两年,应该有不低于50家创投和PE机构在新三板在香港或国内市场上市,这是我们这个行业值得关注值得期待的新事情、新事物。要么拥抱新事物,要么被这个时代淘汰,或者错过。

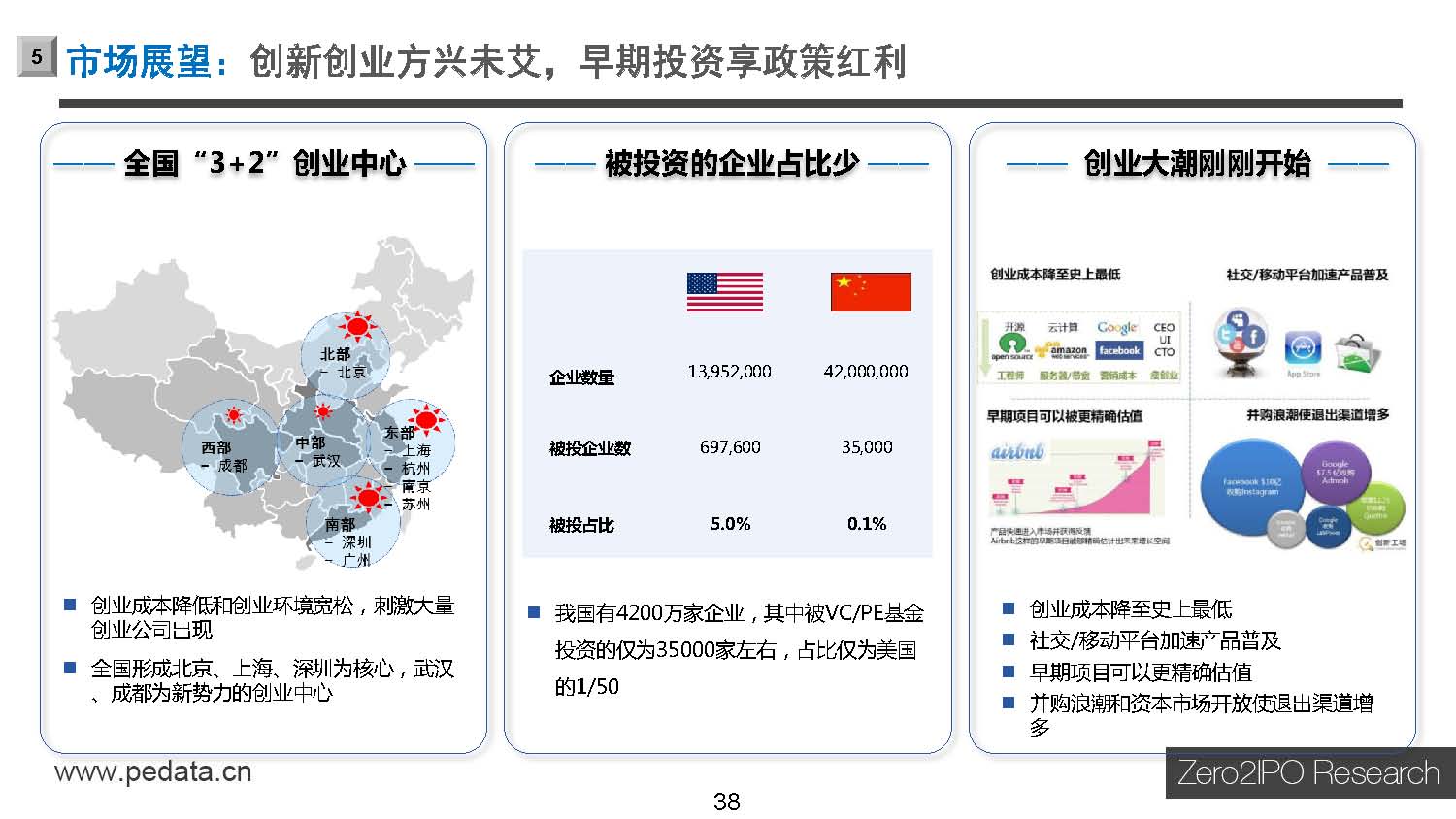

第六,在新常态中,创新创业创投所谓的“三创”是最具活力的一股力量,也充满着青春的朝气,在今天的经济新常态里面,创新创业创投是一股清新的空气,就像北伐军的叶挺独立团一样,充满着革命的斗志,引领着经济的发展。

第七,人民币基金的LP、人民币的LP、人民币的母基金,大学的基金大有潜力,大有可为,大有前途,大家都要放眼这个市场。

最后,我想说我们所处的时代时候是互联网+大资本的时代,这个时代不可多得,无论是GP还是LP不要辜负这个时代,现在正是战斗的好时候,收获的好时候,在座的各位GP们、LP们,也包括杭州各个地方的政府领导们,我们一同抓住这个不可辜负的好时代、好年份!谢谢大家!

点击图片有惊喜,高清超强阅读体验

本文来源投资界,作者:李梅,原文:https://pe.pedaily.cn/201506/20150618384358.shtml

看了这篇文章的用户还看了

【独家策划】七大PE/VC横扫新三板:15倍进入 挂牌后平均市盈率40-60+倍

2015/08/20$tags$GP对话LP:行情来了一定要抓住 这是百年难遇的黄金年代

2015/06/18$tags$美元LP的中国策略:人民币基金让美元LP困惑 多元化+专注是共存之道

2015/06/18$tags$为何众多中概股集体酝酿私有化?美元基金失宠,人民币基金受欢迎

2015/06/11$tags$

旗下微信矩阵:

旗下微信矩阵: