国内产业基金行业首个基金和管理机构绩效评价体系在安徽发布

投资界(ID:pedaily2012)获悉,5月15日下午,安徽省级股权基金项目集中签约暨安徽省投资集团产业基金发展报告发布会在合肥成功举办。安徽省政府及省直相关部门领导出席会议,并发表重要讲话。

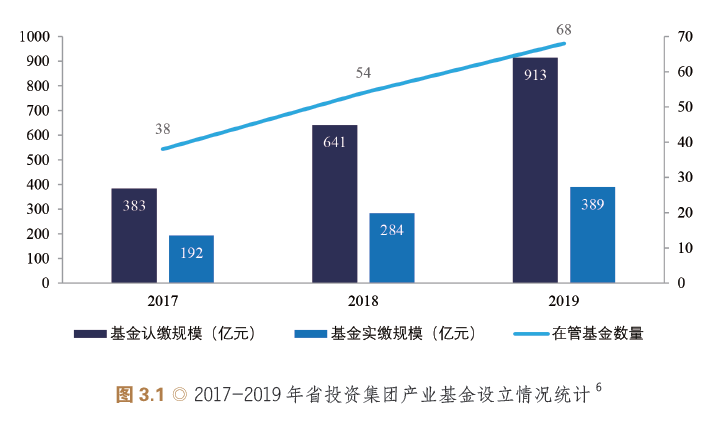

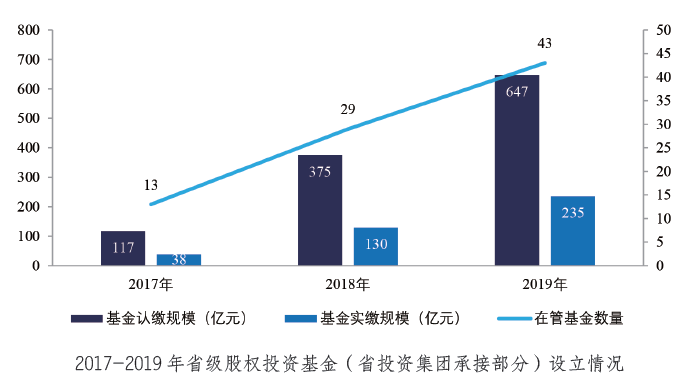

会上,省投资集团从今年省级股权基金过会项目中,选取丰原生化、软通动力、安德科铭半导体、鹿港毛纺、星云科技5个代表性投资项目进行集中签约。2020年以来,面对疫情冲击,省投资集团承接的省级股权基金多措并举,投资进度稳步提速,1-4月,已完成投资(过会)项目52个,投资金额35.99亿元,带动投资超过206亿。4月份以来,基金所投企业已连续新增6家首发上市(过会),蔚来汽车、丰原生化等一批重大项目落地,有效发挥了产业基金的投资引领作用。2019年,得益于省委省政府的强力推动和各方共同努力,省投资集团产业基金募投逆势增长,杠杆支撑作用凸显,新设子基金14支,新增募资105亿元,新增投资82亿元,省投资集团承接的省级股权基金超额完成任务。

此次发布的《安徽省投资集团产业基金发展报告(2019)》(以下简称《报告》)是安徽省投资集团系统性运作产业基金五年来,首次发布的专业性基金工作年度报告,旨在完善信息披露,履行母基金管理人责任,回应政府、出资人和社会各界关注,全面、客观、系统地反映省投资集团产业基金发展现状,代表安徽资本力量发声,展望行业发展未来,促进私募股权投资行业自律管理和专业化建设。

《报告》指出,2014年以来,在安徽省委、省政府统一部署下,安徽省投资集团在省属企业中率先启动产业基金体系建设工作,通过发起设立、参与设立或承接基金,联合社会资本开展投融资模式创新,遵循“搭平台、开模具、找猎手、建体系”理念,通过产业基金撬动社会资本,充分发挥专业投资团队市场化运作、专业化管理优势,形成承接政府产业战略的体系化投资能力,探索出一条国有资产资本化、国有资本基金化的投资运营改革道路,成为安徽金融供给侧改革的一抹亮色。

《报告》指出,五年来,皖投产业基金历经1.0、2.0、3.0版“蝶变”,实现三轮迭代升级发展,取得规模升级、布局升级、功能升级、管理升级、作战体系升级。截至目前,省投资集团发起设立和管理产业基金达69支,认缴规模915亿元,母子基金总实缴417亿元。有效发挥杠杆支撑作用,省级财政投入撬动2.8倍资金,基金布局覆盖全省14个地市,投资实现全省16个地市全覆盖。基金定位精准聚焦战略性新兴产业和“专精特新”企业,基本实现了对电子信息、先进制造、新材料、生物和大健康、新能源汽车、量子技术等我省主要战略性新兴产业全覆盖,投资工具箱覆盖企业全生命周期。基金运作能级显著提升,打造形成了以国有独资的省创投公司、市场化遴选的专业管理机构以及团队持股的创谷资本为代表的三支作战队伍,构建起专业化投资体系,形成较强的产业投资能力。同时,参与设立国家集成电路基金、国家先进制造基金、长三角协同优势产业基金等一批国家大基金,为安徽经济导入高端产业资源和资本。截至4月底,基金投资项目达676个,投资金额269亿元,其中战略性新兴产业企业455个、高新技术企业283个、专精特新企业110个,所投企业产值超千亿。坚持价值投资、赋能投资,坚持投大与投早投小相结合,重仓投资了蔚来汽车、铜化集团、丰原生化、华塑股份、天地一体化、国科量子、埃夫特机器人、星恒电源、科大讯飞、环新集团、蓝盾光电、富田精工、贝克制药、广信股份等一批顶天立地的大项目;前瞻投资了东超科技、云塔科技、华米科技、博微太赫兹、龙迅半导体、芯碁微装、芯动联科、微纳星空、中科重明、兆尹科技、中科普瑞昇、利夫生物、唯视阅医疗、壹石通新材料等一批科技创新小巨人,突破一批“卡脖子工程”;招引投资了万润新材料、格林晟制造、晶瑞化学、华清光学、鹿港毛纺等62个项目,直接投资23亿,其中,2019年新增招商23个项目,基金招商带动产值超过千亿,“基金+基地+引资+引智”形成良性循环机制。同时,通过证券化组合,持续优化实体企业资本结构,促进优质企业资产证券化,助力多层次资本市场建设,所投企业已实现上市(过会)23家,其中科创板6家,通过基金引进上市公司2家,正在进行IPO审核排队的13家,接受辅导的37家,一批皖资、皖企上市及储备的“梯形军团”正在发展壮大。

《报告》同时指出,随着五年来千亿级皖投产业基金的陆续落地运营,对安徽这个科技创新大省来说,其最大价值体现在优化安徽创新资本形成能力和机制。通过风险资本加持,减少创新企业对于债权融资和政府拨款依赖,对冲“育种育苗”阶段的高风险,助推其快速成长,随着基金投资运作能级不断提升,帮助不同发展阶段的企业实现内源性资本积累,优化资本结构,以资本能量助力企业嫁接资源、赋能管理、激发活力,实现高质量发展,成为安徽培育新产业新动能的重要生力军。同时,也推动安徽成为全国私募股权基金发展新高地,截至2020年3月底,全省备案基金达901支,管理机构214家,基金规模4162亿,居中部首位,全国第十。其中,皖投在合肥高新区建设的中安创谷基金大厦,已汇聚基金71支,认缴资金规模1290亿元,成为国内基金集聚度最高的运营单体之一,有力带动合肥形成基金发展积聚效应。

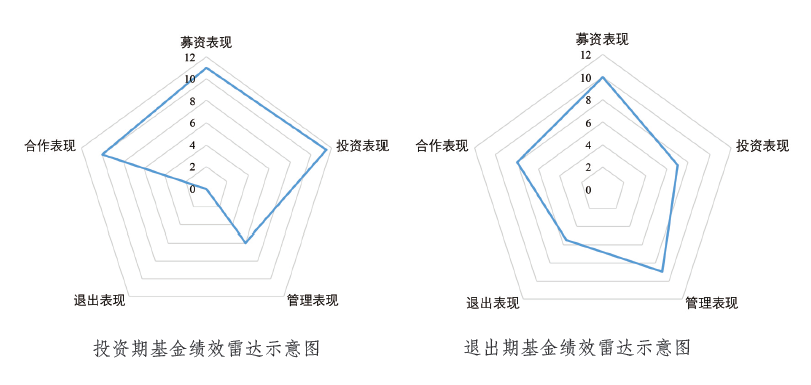

《报告》重点披露了近年来皖投产业基金管理升级探索。2019年,为解决政府引导基金普遍存在的评价难问题,安徽省投资集团联合第三方专业机构,在国内产业基金行业中率先探索,建成首个基金和管理机构绩效评价体系,并创新进行“雷达图”模型展现。

该套体系综合考虑了指标的客观性、可验证性、数据可得性、可比性等因素,形成“募资表现、投资表现、管理表现、退出表现、合作表现”5项一级指标,“社会化募资占比、投向符合度、风险项目比率、DPI”等12项二级指标,并按照奖优罚劣基本思路,设置4个加分指标和4个减分指标。在评价结果呈现方式上,创新采用了“雷达图”和“评价表格”两种展示形式,帮助基金管理人明晰改进基金运营绩效的方向和目标,其中,“雷达图”形象地展示了评价指标的综合“绩效面积”,“评价表格”给出各项评价维度得分明细。同时,强化绩效评价结果应用,对募资、投资任务完成情况好、政府产业意图体现好的基金管理机构,加大正向激励,优先安排年度出资计划,支持新设立子基金。对组建滞后、募投进度缓慢的基金,采取约束措施,调减出资规模,扣减管理机构年度管理费。对于没有完成年度投资任务的基金,直接调减下个年度计划出资额度。对存在严重失信、失范行为的基金管理人建立黑名单并向行业自律组织通报。皖投特色产业基金评价体系的构建,有利于解决因股权投资基金的长期属性和双重代理机制,带来的对基金管理机构选择、考核、评价难问题,为国内产业基金行业构建科学评价体系和良好生态环境做出了有益探索和突破。

看了这篇文章的用户还看了

六问六答解读《科创属性评价指引(试行)》,科创板上市要求进一步明确

2020/03/27$tags$博将资本完成超8亿人民币股权基金募集

2020/03/21$tags$李书福3亿美金没拿下,安徽斥资百亿接盘蔚来

2020/02/27$tags$安徽省丨中共合肥市委办公室 合肥市人民政府办公室印发《关于应对新型冠状病毒感染的肺炎疫情鼓励中小企业持续发展的若干意见》的通知

2020/02/05$tags$安徽省丨马鞍山市人民政府印发关于应对新型冠状病毒感染的肺炎疫情支持中小企业共渡难关政策意见的通知

2020/02/04$tags$基石资本 | 基石资本捐赠200万元防疫物资 首批发往武汉安徽

2020/01/27$tags$

旗下微信矩阵:

旗下微信矩阵: