基石药业赴港IPO:成立3年迅速上市,曾拿下业内B轮单笔最大融资

新年伊始,又一家生物医药公司传来赴港上市的消息。

2月14日,基石药业通过港交所聆讯启动IPO招股,计划发行1.86亿股,每股11.1-12.8港元,募资约23.8亿港元,预计将于10日后正式挂牌。

自去年4月联交所推行上市新规以来,歌礼制药、百济神州、华领医药、信达生物、君实生物已率先拿到“门票”,而第六家基石药业却试图打破港股最快上市生物科技公司的纪录:2015年年末成立,2018年递交申请,2019年初即敲钟。

不过三年,迅速进入资本市场,这也为基石药业蒙上一层神秘阴影。

14条产品管线,有内忧亦有外患

基石药业是一家处于临床阶段的生物技术公司,专注于开发及商业化创新肿瘤免疫治疗及分子靶向药物。

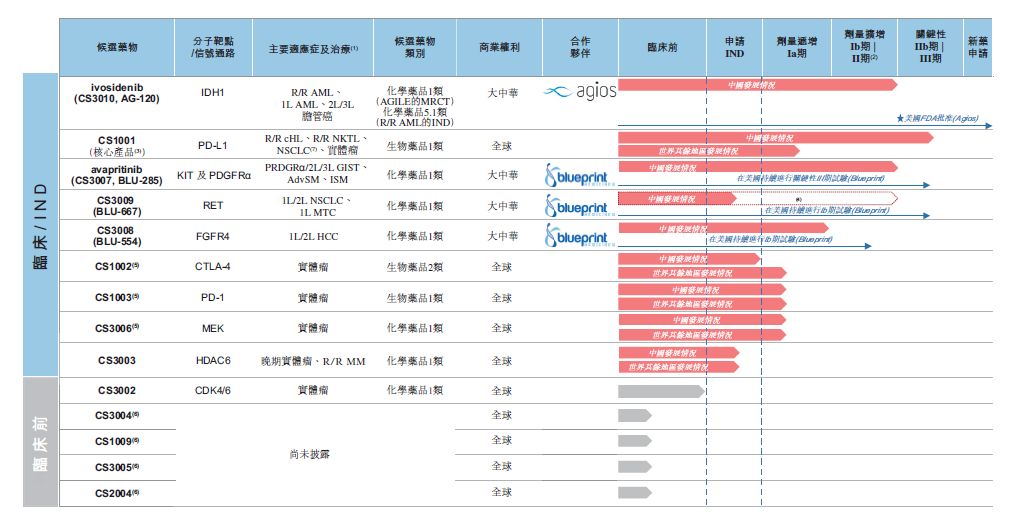

目前,基石药业产品线有14种候选药物,其中9款处于临床阶段,5款处于临床前研究阶段,包括三种处于临床阶段的肿瘤免疫治疗骨干候选药物(PD-L1、PD-1及CTLA-4抗体)。

丰富且精心设计的以肿瘤药物为主的产品组合十分诱人,但值得注意的是,该公司的临床试验及临床前研究、候选药物的生产都主要外包给其他机构。也因此,研发成本巨大。

在招股书中,基石药业坦陈,目前公司产品还没获准进行商业销售,尚未产生任何收入。成立三年来,公司一直在亏损。2016年、2017年,亏损分别为2.53亿元、3.43亿元。2018年上半年,亏损7.44亿元。更新的招股书显示,截至2018年9月30日,亏损额达到11.62亿元。公司预计,2018年全年亏损及全面开支总额不超过18亿元。

显然,公司绝大部分经营亏损是研发开支所致。根据招股书,2016年、2017年,公司研发开支分别为2.47亿元及2.13亿元,主要为支付给CRO的合约成本。2018年上半年,公司研发开支5.08亿元,是去年同期的5倍。

未来盈利也似乎遥遥无期。招股书表示,预期在至少未来几年会产生重大开支及经营亏损,因为后续支出只增不减,包括临床前研究及开发活动、在研药物的临床开发并寻求监管批准、管线产品商业化、增聘人员等,都需要大额的花费。

这是内忧,外患亦有。

基石药业的研发核心是肿瘤免疫的联合疗法。当基石药业的旗舰药物CS1001(PD-L1抗体)刚刚达到临床III期,大部分候选药物还处于I期、II期临床时,全球获批准的PD-1抑制剂已有5种,PD-L1抑制剂有3种。

截至2018年12月,中国获批准的PD-1疗法有4种,分别为百时美施贵宝的OPDIVO ® (纳武单抗)、MSD的KEYTRUDA ® (派姆单抗)、君实的特瑞普利单抗及信达生物的Tyvyt ® (信迪利单抗)。

国内PD-1市场已经有了一定的火药味,PD-L1也暗潮涌动。据了解,目前我国并无PD-L1抑制剂,多种候选药物正在进行II期试验,但有包括基石药业在内的国内外四家药企在进行III期实验。基石药业表示,如果数据良好,公司预期将于2020年上半年分别提交cHL及NKTL的新药申请。

新药研发抢的是时机、拼的是速度,基石药业仍面临激烈的行业竞争。

众知名VC/PE押注,曾拿下B轮单笔最大融资

也许是看到产品管线的优势,基石药业3年两轮融资拿下4.1亿美元,获得一众VC/PE青睐。

2018年5月,基石药业完成2.6亿美元B轮融资,由主权财富基金新加坡政府投资公司(GIC)领投,红杉资本中国基金、云锋基金、通和毓承资本、中信产业基金、泰康保险集团、ARCH VenturePartners、高瓴资本、King Star Capital、3W Partners、AVICT、宏瓴资本参与,以及A轮投资方元禾原点、博裕资本及毓承资本(现“通和毓承资本”旗下基金)继续跟投。

这是迄今为止中国生物医药领域B轮最大单笔融资。2016年7月,基石药业曾完成元禾原点、博裕资本及毓承资本1.5亿美元A轮投资。

基石药业背后集聚了众多知名资方,公司的估值水平也由2016年3月A-1首轮融资的8500万美元,飙升至去年B轮融资的1.055亿美元。

估值水涨船高,对于投资者来说或许并非好事。众所周知,创新药研发投入持续增长、时间漫长。基石药业尚无一例处于新药申请阶段,而新药从提出申请到上市至少还需要2—3年时间。也就是说,该公司距离新药商品化还有不小的距离。相应的,投资回报率也会有所下降。

“三无”上市,港交所成药企“避风港”?

除了基石药业外,生物科技公司盟科医药、Stealth BioTherapeutics、AOBiome Therapeutics、康希诺、维亚生物、亚盛医药、迈博药业、复宏汉霖、泽生科技等都已在港交所门外等候多时。这代表着,创新药企的资本化浪潮已经到来。

据动脉网数据库及公开资料,2014年以来国内新药领域发生融资323起,涉及金额约320亿元,平均单笔融资金额接近亿元。融资较为集中背后,创新药领域主要投资机构也呈现集中化特征。

但是,无产品上市、无营业收入、无法估计何时盈利,已经成为上市药企的难言之痛。歌礼和华领在香港上市后,股价均破发,让同样奔赴香港的创新型药企心里没底,站在资本市场的十字路口,很多企业在彷徨。这种情绪也传导到一级市场,创新药企的估值过高等问题成了行业困惑。

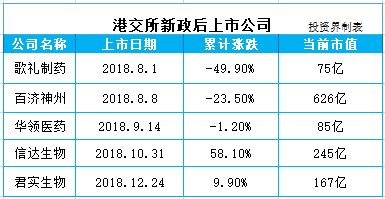

投资界统计发现,2018年赴港IPO的五家公司中,目前歌礼制药累计跌去近50%,百济神州、华领医药都有不同程度的下跌,而信达生物上涨近60%,君实生物上涨近10%。

与之相对应的,歌礼制药IPO发行市净率为4.29,百济神州为4.64,华领医药为4.45,而信达生物为2.82,君实生物为3.50。由此来看,一级市场定价与估值泡沫仍然存在。

而随着时间推移,投资人对生物医药领域的出手也逐渐趋于理性。

对此,有持乐观态度的投资人对投资界表示,“看起来破发会对投资人对于创新药企的投资有影响,实际上头部企业并没有受到影响,接下来药企的估值应该会往下走。当前的现象会让资本市场也对创新药企业做些调整,估值下降的压力传导到一级市场,倒逼一级市场估值回归理性,使企业在未来赴港上市的时候形成向上的空间。”

还有部分投资人持中立态度,“创新型药企的估值是否上升,在无法用市盈率估算的时候,要看不同的里程碑,看企业产品研发的进展。对于投资人来讲,估值回归正常是一个比较好的事情。同时,我们也并不会因为大环境而去刻意改变自己公司的投资逻辑和节奏。”

本文来源投资界,作者:Rica,原文:https://pe.pedaily.cn/201902/440466.shtml

看了这篇文章的用户还看了

投资界24h|央视网春迎来虚拟主持人;《情圣2》改档;猫眼赴港IPO加速

2019/01/29$tags$猫眼赴港IPO加速,将迎来资本市场大考

2019/01/28$tags$快讯|一村资本私有化项目创梦天地赴港IPO闯关成功

2018/11/23$tags$快讯|传智播客获嘉御基金战略投资,将于今年赴港IPO

2018/09/29$tags$比特大陆赴港IPO:上半年净利润达7.4亿美元,李开复披露投资逻辑

2018/09/27$tags$猫眼启动赴港IPO,你以为它只是“卖电影票”的么?

2018/09/06$tags$

旗下微信矩阵:

旗下微信矩阵: