2020年并购半年报:拂晓风起,奋楫者先

1. TMT行业并购数据概览

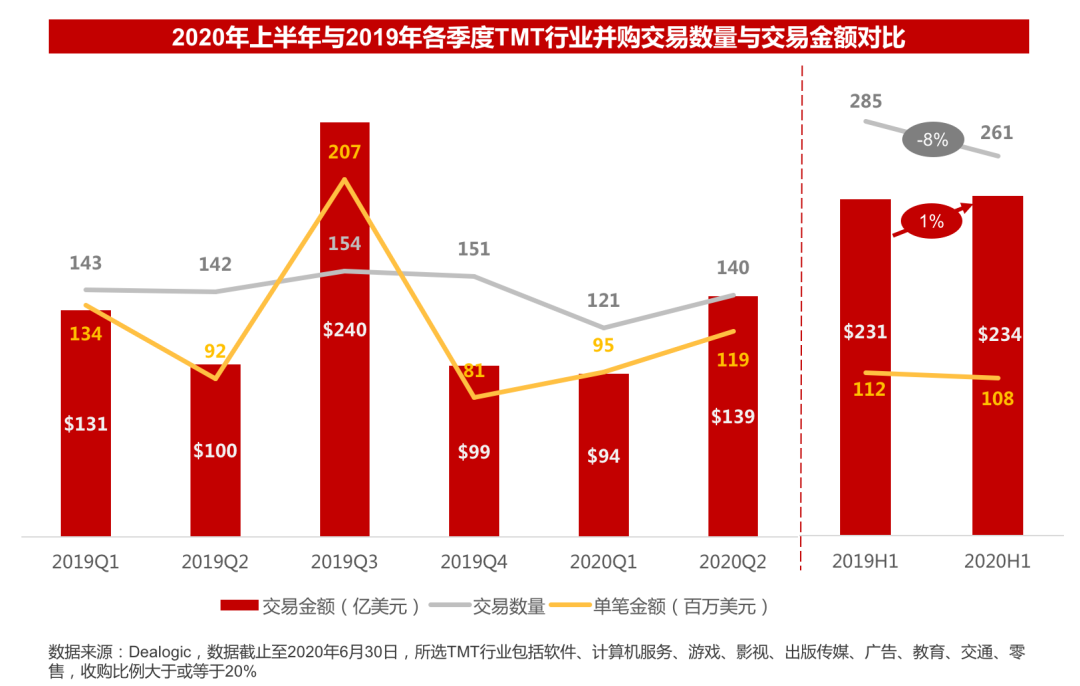

2020年上半年中国TMT并购市场共发生并购交易261起,总交易金额为234亿美元,其中交易金额超过10亿美元的大型交易共计3起,交易情况基本维持去年以来的低迷走势。虽然市场仍处于观望情绪之中,但Q2相对Q1而言各交易数据环比均出现了一定程度的回升,其中交易量环比增长16%,交易金额环比增长48%,单笔交易金额环比增长25%。

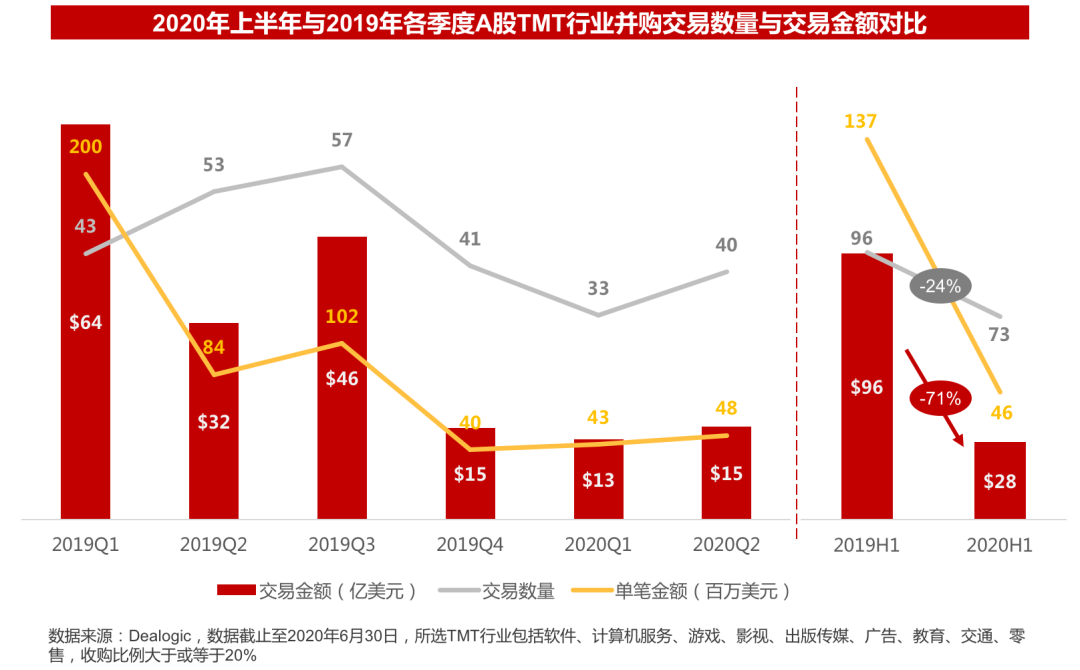

2020年上半年A股TMT并购市场共发生并购交易73起,相比2019年同期减少24%,总交易金额为28亿美元,同比减少71%,市场活跃度进一步下降。

2019年A股市场接连出现商誉暴雷,二级市场对并购利好的反应也相对消极。进入2020年来,叠加疫情冲击这一宏观不利因素以及政策面的密集调整,A股TMT上市公司进行重大资产重组的积极性持续下滑。

从资产方看:IPO逐渐常态化,科创板、创业板接连推出注册制改革,通过设置灵活的准入门槛、支持红筹架构/表决权差异架构、完善投资者适当性管理、市场化定价发行、再融资便利化等特征为TMT行业公司提供了十分便捷的上市途径,更多优质资产转向直接挂牌上市。

从资金方看:疫情影响下部分企业面临一定生存压力,因而减轻了并购投资节奏。另一部分有能力收购的企业则多持有观望态度,基于此,A股TMT行业并购市场热度持续下降。上半年A股并购交易金额占总体市场的比例已下降至12%,处于历史较低水平。

2. 并购谨慎、战投活跃,科技仍是巨头出手主战场

2020年上半年,互联网巨头针对并购交易出手尤为谨慎,TMT行业前20大并购交易中,互联网巨头参与的仅有3起,10亿美元以上的大规模交易中则暂无互联网巨头参与。而在前20大投融资交易中,阿里巴巴、腾讯等战略巨头仍是头部资产的主要资金方,参与或投资的交易占据了60%。

2020年上半年互联网战投较为活跃的买家包括腾讯、阿里、百度、字节跳动和京东,其中腾讯投资并购数量为69起,远超过其他战略方。

延续2019年的热度,2020年上半年科技领域是各大战投共同关注的投资热点,主要互联网战投在科技领域的交易占比达到35%,远超过其他行业。

此外,文娱领域在上半年也为巨头的主要布局赛道,交易占比达到21%。其中,腾讯、字节跳动利用自身流量优势,持续加大在文娱/内容领域布局,2020年来在该领域分别有18起、7起投资并购交易。阿里巴巴该领域2020年来共发生6起交易,且交易类型更为多元化,包括华谊兄弟的PIPE、白马户外的私有化交易等。而百度则持续保持对医疗领域的关注,上半年共完成4起交易。

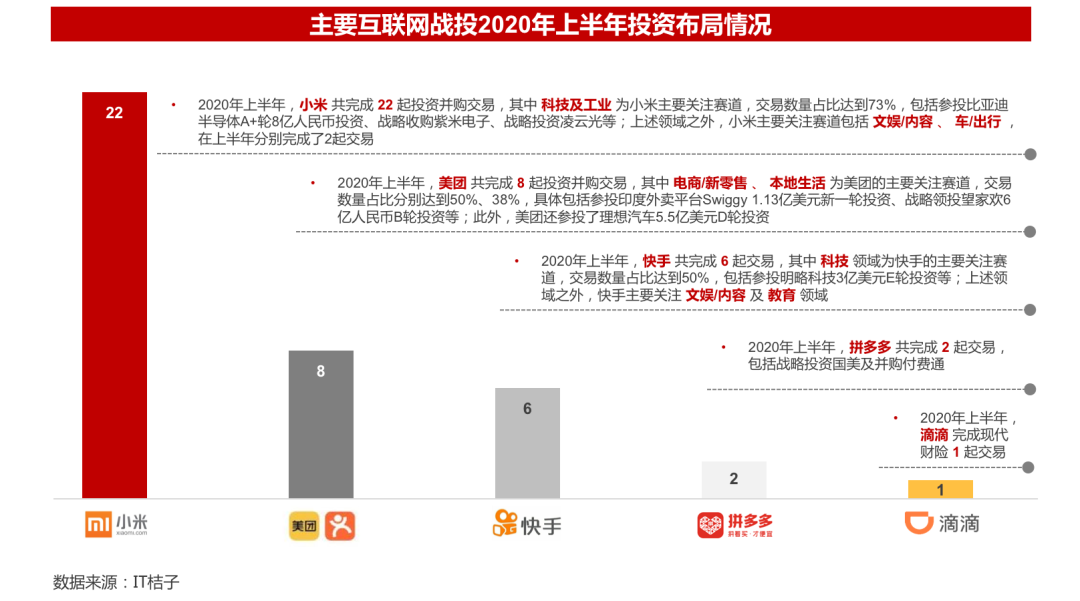

其他大型互联网战,小米、快手相比去年同期表现相对活跃,在2020年上半年分别完成了22起、6起交易,同比增长38%、50%,而对美团、拼多多、滴滴而言,宏观及行业的不确定性推动了公司投资策略的保守化,因此对外出手也逐渐趋于谨慎。

而从行业层面看,上述互联网战投上半年来均结合公司主营业务展开投资布局,并未进行过多的行业外延延伸,如小米主要关注科技及工业领域,美团主要关注电商/新零售、本地生活领域,快手更为关注科技行业等,通过对外投资实现自身业务竞争力的提升是上半年来各家互联网巨头的战略核心。

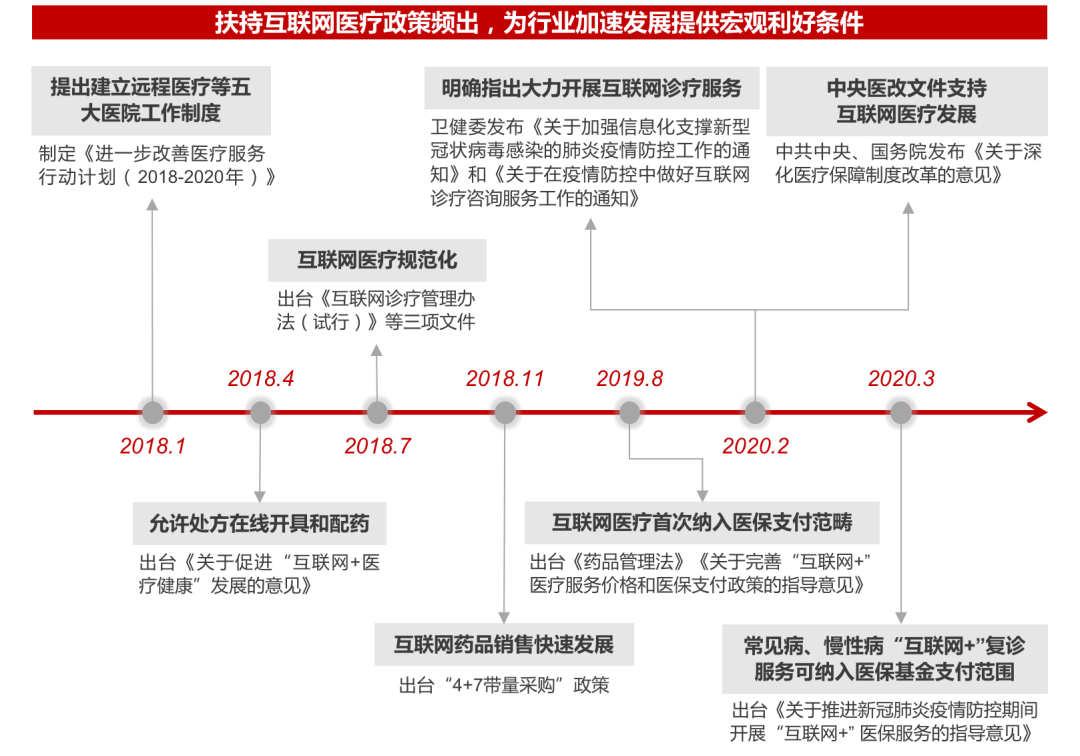

1.疫情与政策双重驱动互联网医疗发展

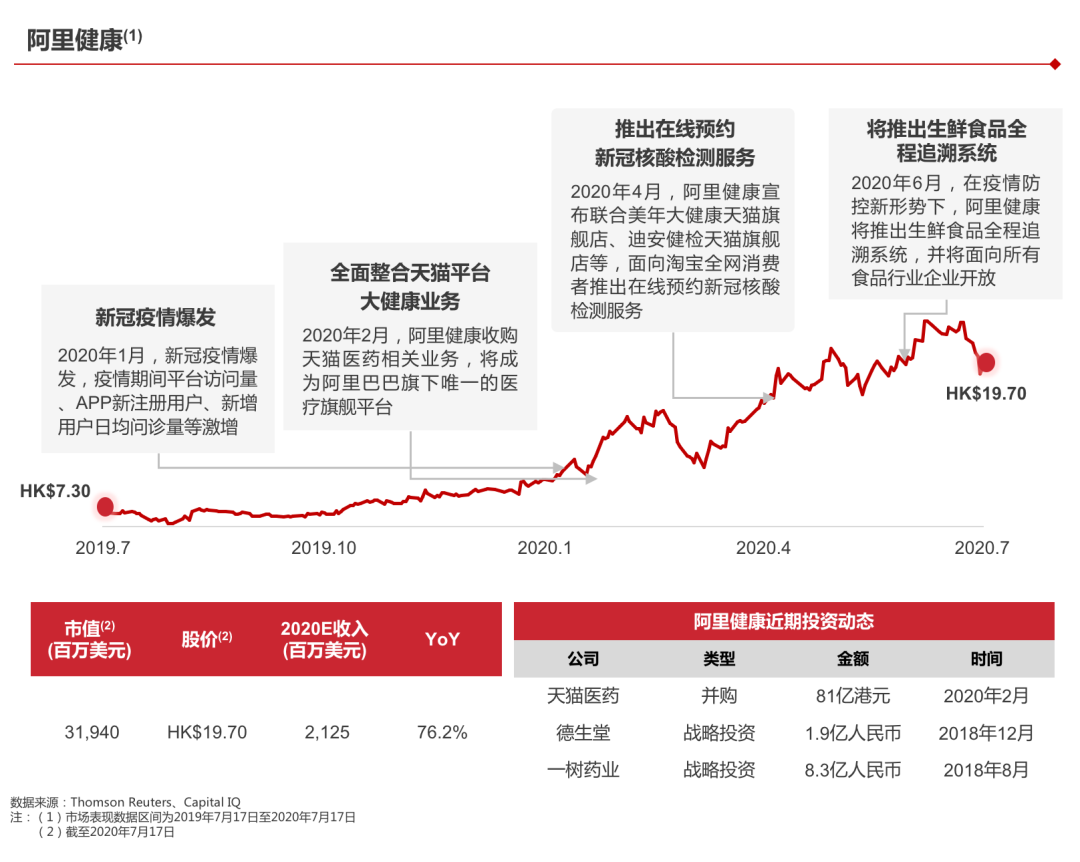

疫情爆发后,互联网医疗平台线上访问激增。头部玩家阿里健康、平安好医生在疫情期间迅速响应,业绩估值双攀高。

此外,在政策加持下,互联网医疗加速渗透,行业面临提速发展的转折契机。

2. 医疗服务将成为巨头必争之地

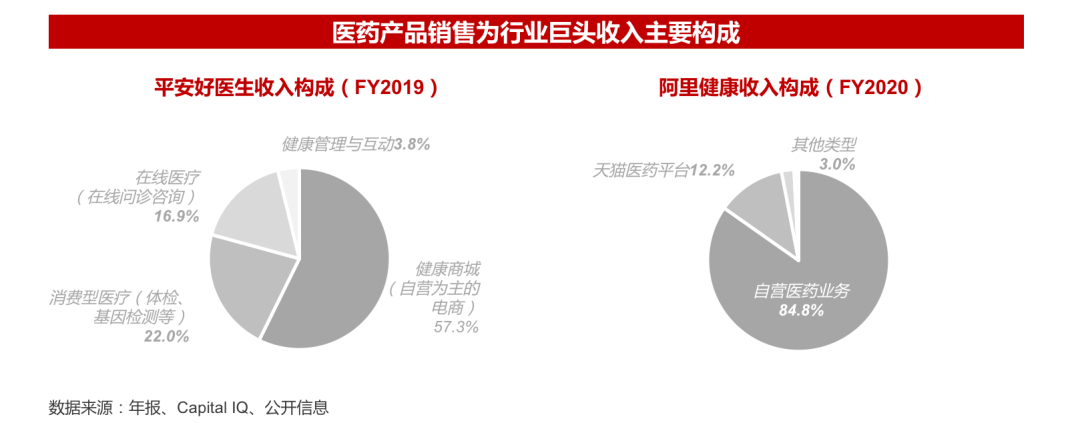

在收入构成上,平安好医生和阿里健康核心业务均为医药电商,商业模式依赖医药等健康产品销售。其中药品种类有限、患者复购率存在天花板等问题成为业务发展瓶颈。巨头亟需夯实对医生、患者、药品等核心医疗服务资源的把控权,从医、药、保多维度横向扩展业务边界,释放盈利能力。

而在医疗服务诊前、诊中、诊后各环节中,诊前领域作为前端流量获取来源,将成为巨头关注重点。此外,诊后市场规模大,且可被互联网渗透的潜力高,是互联网医疗的核心主战场。诊后环节传统电商和线下药店尽管规模*,但面临发展瓶颈,未来掌握核心医生资源的玩家将更能够在下一阶段的竞争中胜出。

3.近期互联网医疗领域重点交易

近期主要融资交易中,拥有上游医药供应链、下游个体药店整合能力的医药连锁头部企业老百姓大药房,拥有优质医生资源和线上问诊服务能力的春雨医生、拥有线上全流程智能数据健康管理和优质线下医疗服务相结合的企鹅医生等企业表现活跃。

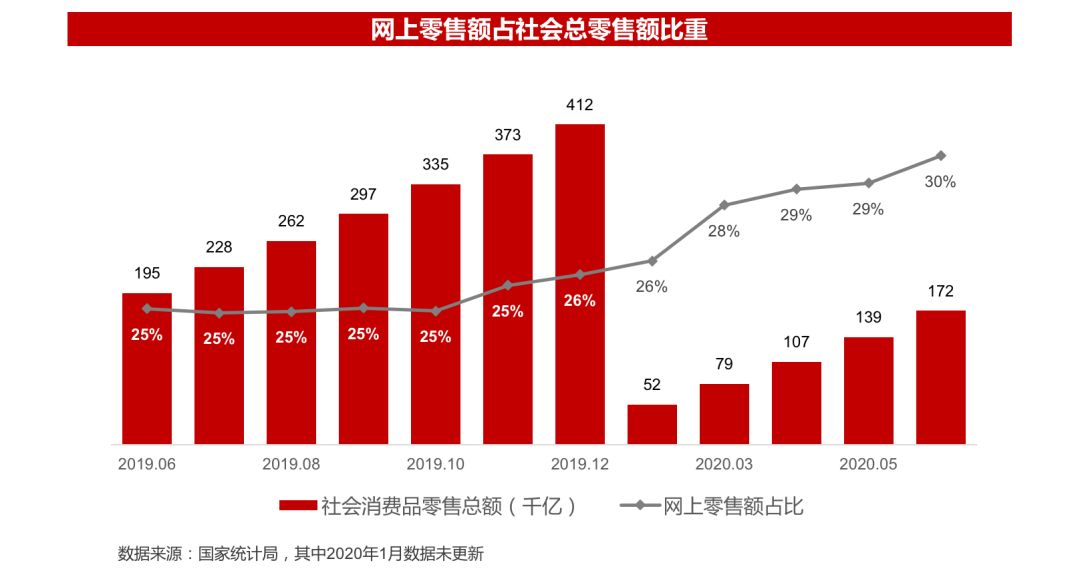

1. 新型互联网消费方式推动用户消费模式加速向线上转变

受疫情下居家隔离政策影响,更多生活场景向线上转移,加速了互联网时代下用户消费模式的演进。

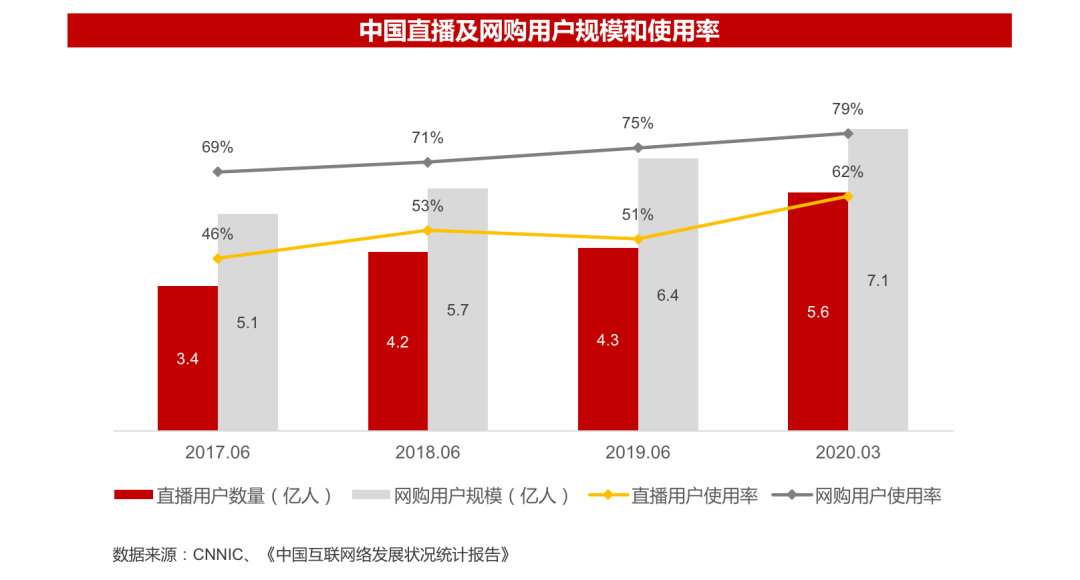

1)截至2020年3月,我国网购用户规模达到7.1亿,全国实物商品网上零售额同比增长3%,占社会消费品零售总额比重近30%。

2)除了较为成熟的网络购物和网上外卖等互联网应用外,新兴的网络直播电商在2020年上半年取得快速发展,2020年3月网络直播用户规模较2018年底增长41%。

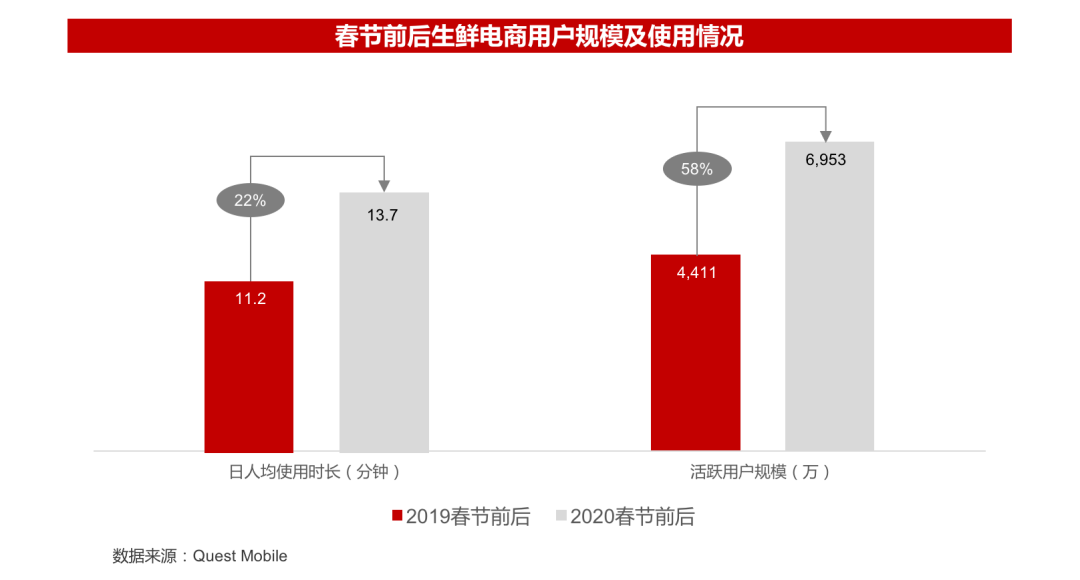

3)同时,疫情催生了大量生鲜网购的需求,与2019年春节前后相比,2020年生鲜电商活跃用户规模增长58%,人均使用时长增长22%。

消费模式的转变进一步推动了线下业态和供应链的重构,在高效、便捷的消费理念的影响下,传统线下企业由于低效率的供应链管理以及存在与消费者距离较远的问题,已经无法为顾客提供价值*化的产品和服务。拥抱互联网企业,利用数字化与信息化提高运营效率并增加对消费者偏好的了解是传统线下企业转型突围的关键。

2. 头部互联网企业示范效应带动传统线下企业寻求向线上转型

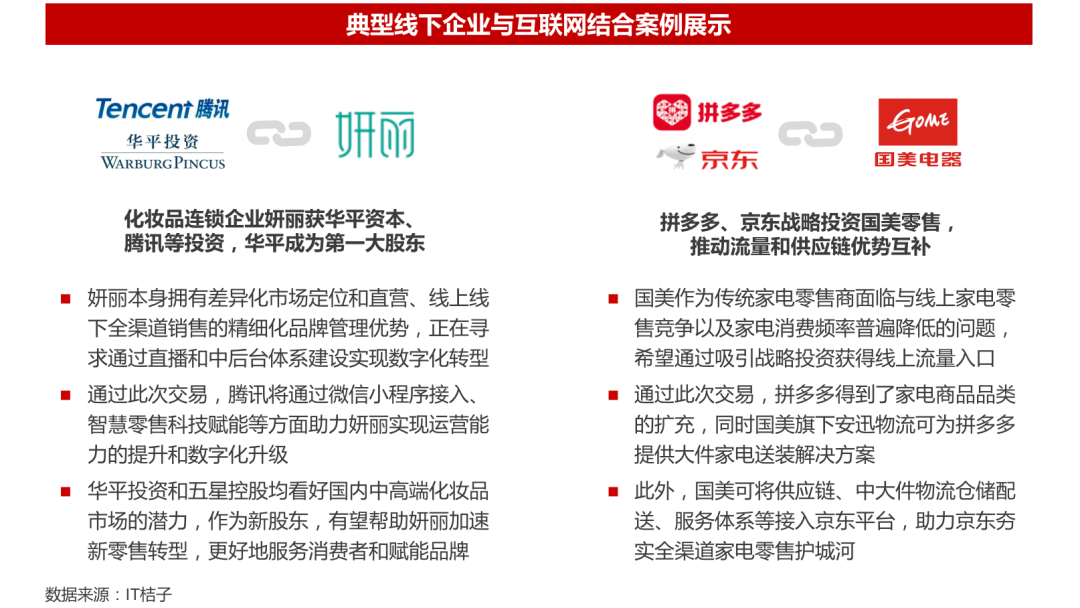

2020年上半年,居家隔离催生的消费转型促使互联网巨头纷纷布局用户数量大但渗透率低的线下市场,主动寻求线下企业合作,实现优势互补。

对互联网巨头而言,在产业互联网背景下,单纯构建电商平台完成线上销售已经不再是互联网巨头的主要任务。与线下企业合作,将数字化与具体产业结合,转变发展策略逐渐成为巨头布局中心。拥有良好的品牌形象和供应链团队的大型线下企业成为互联网巨头投资的焦点,头部企业的示范效应展示了向线上转型的必要性和优势。

对线下企业而言,在不利的市场环境下寻求线上转型,获得互联网巨头的流量引导、技术支持与配送服务,可以帮助突破内生增长瓶颈,实现业务规模的进一步扩张。

3. 互联网巨头与传统线下企业合作实现优势互补,释放产业能量

在电商平台和消费互联网得到快速发展之后,如何运用数据和网络的优势与产业相连接,实现强强联合,用数字和技术赋能传统实业,是头部互联网企业未来布局的重要一环。

1)线下企业所拥有的供应链能力,品牌能力和下沉市场是互联网公司在未来打通C2M产业链战略的基础。

2)尽管线下零售和本地生活服务仍然占据主导地位,但传统产业的数字化转型将会带动企业运营效率实现提升,并且长期来看将受益于消费者消费模式的转变,帮助企业在即将开始的新零售以及产业互联网浪潮中取得先机。

将数字化和传统行业相结合,将流量与供应链相结合,将线上流量与线下流量相结合,是传统企业拥抱互联网企业,实现优势互补的主要途径。

1.科创板及创业板注册制改革为新经济企业敞开大门

2020年上半年,共有46家科创板企业上市,募资总额为507.6亿元,28家创业板企业上市,募资总额为159.3亿元。其中新经济企业(1)上市数量占科创板、创业板IPO总数的36.5%,共有27家TMT、医疗、高新技术企业在科创板或创业板上市,募资总额达251.1亿元,占两板IPO企业的37.7%。

得益于成长性、稀缺性等特点,科创板、创业板企业拥有较高估值溢价。截至2020年6月30日,创业板整体市盈率(2)为181.2x,科创板整体市盈率为104.7x,远高于全部A股市场市盈率的19.7x。

交易层面,科创板与创业板交易活跃度较高,上半年,科创板换手率(3)为10.2%,创业板换手率为4.5%,相比A股和中小板具有一定优势。此外,截至2020年6月30日,科创板、创业板IPO企业中,有52家IPO后股价涨幅超过100.0%,占两板IPO企业数量的70.3%。上半年来,两板无破发企业,上市后*涨幅为25.0%,沪硅产业涨幅最高,涨幅达781.2%。

2. 港股系列新政再利新经济企业

2020年上半年,港股共有60家企业上市,募资总额为956.3亿港元,港股上市企业的行业数量分布相对均衡,但募资总额呈现巨大差异。2020年上半年,港股前十大IPO企业均拥有内地背景,募资总额809.2亿港元,占全部募资总额的84.6%。其中包含5家医疗健康类企业,募资总额占比为15.0%,2家TMT企业,募资总额占比为61.5%。

2020年上半年港股上市的企业中,有10家企业股价涨幅超过100.0%,其中5家为中国内地背景企业,康方生物涨幅129.3%,为内地企业中涨幅最高公司。

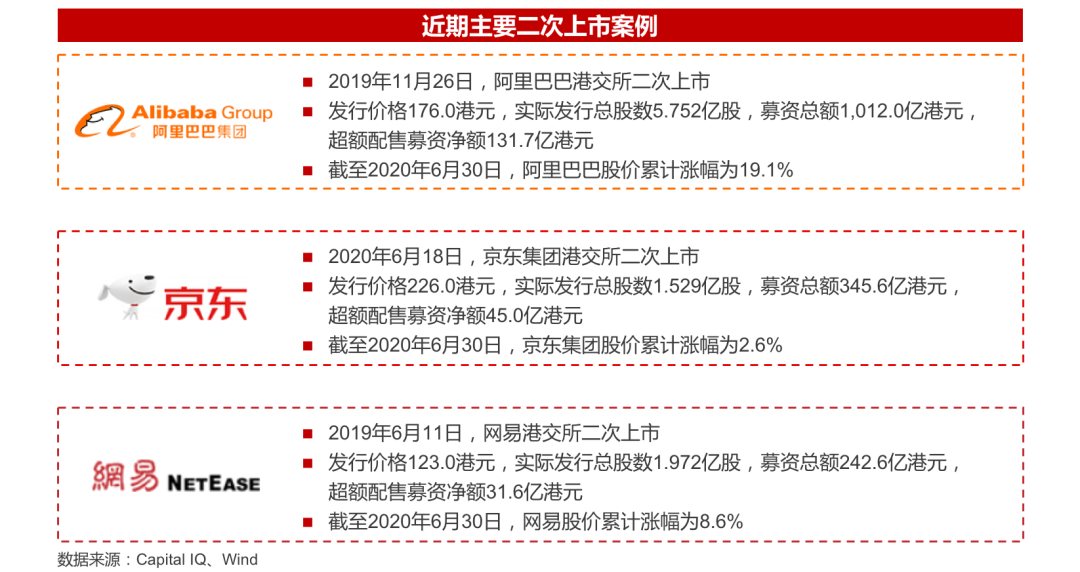

3. 私有化、二次上市等交易将迎来新一波窗口期

2020年5月,美国参议院通过《外国公司控股责任法案》,表示如美国公众公司会计监督委员会连续三年无法对公司的会计师事务所进行检查,发行人的证券将被禁止在美国交易所进行交易。潜在的摘牌风险成为今年中概股私有化、二次上市的催化剂。

同时,科创板及创业板的注册制改革以及港交所各项新规的推出为中国新经济企业带来强大的资本市场支持,加速了中概股的回归,具体来看:

1)由于港股二次上市有“市值”或“市值+收益”的准入门槛,符合条件的中概股数量相应减少,加之大型企业私有化资金要求较高,二次上市已成为头部企业的首要选择。

2)而对于在美股缺乏流动性或估值过低的成长型新经济企业而言,私有化将为其主要交易方向。此外,科创板、创业板及港股市场的改革红利为私有化公司的后市资本运作带来了足够保障,更增加了成长型企业的退市决心。

【本文由投资界合作伙伴微信公众号:华兴资本授权发布,本平台仅提供信息存储服务。】如有任何疑问,请联系(editor@zero2ipo.com.cn)投资界处理。

看了这篇文章的用户还看了

传小鹏汽车8月赴美IPO,是跟风还是真走到那一步了?

2020/08/07$tags$有钱任性的农夫山泉,被迫踏上IPO?

2020/08/06$tags$踩准美股估值高点,赴美IPO公司各打算盘

2020/08/05$tags$IPO受阻后,这大概是中概股最后一条上市「捷径」

2020/08/04$tags$新造车扎堆IPO:不上市=没活路?

2020/08/04$tags$私募通数据周报:本周投资、上市和并购共111起事件, 涉及总金额359.00亿元人民币

2020/08/01$tags$

旗下微信矩阵:

旗下微信矩阵: